Elementos de TheMoneyBooks - A largo plazo

2024 WealthWave. Todos los derechos reservados.

**** Intro ****

**** Reproducir vídeo ****

Es un placer tenerte hoy aquí con nosotros. Me llamo _______________. Seré su educador financiero durante la próxima media hora. Me gustaría darles la bienvenida a la serie educativa HowMoneyWorks Books ELEMENTS. Este curso está basado en el innovador libro HowMoneyWorks: Deja de ser un pringado, del que ya se han impreso cientos de miles de ejemplares.

Cómo funciona el dinero: Stop Being a Sucker es el primer libro de educación financiera que cualquier persona de CUALQUIER edad puede disfrutar y del que se puede beneficiar, desde los 10 hasta los 100 años. Y hablando del número 100, el libro ha aparecido en cientos de programas de televisión, como CNBC, CBS, ABC y FOX. Cómo funciona el dinero: Deje de ser un imbécil ha recibido una rara aprobación del Instituto Heartland de Educación Financiera, y ha sido revisado y referenciado en toda la web, incluyendo la popular publicación financiera en línea "Make It" de CNBC. También puede seguirnos en Instagram para obtener consejos prácticos y recursos útiles. Si aún no has recibido un ejemplar de nuestro libro, avísanos cuando lo terminemos y nos aseguraremos de que lo recibas.

Nuestra clase de hoy es la QUINTA de 5 ELEMENTOS, titulada, 'A LARGO PLAZO.' Una vez que completes TODOS LOS 5 ELEMENTOS, obtendrás un certificado de finalización, firmado por los autores del libro y por mí. Además, los estudiantes que asistan al menos a una de las clases de los Elementos podrán beneficiarse de una consulta GRATUITA de 30 minutos con uno de nuestros educadores financieros. Están formados para ayudarte a trazar el camino hacia la independencia financiera utilizando nuestra metodología de los 7 Hitos del Dinero.

La más emocionante de las cinco clases, hemos dejado la mejor para el final, porque "A LARGO PLAZO" trata de su futuro. Vas a aprender técnicas utilizadas por los ricos para crear la independencia financiera, y usted aprenderá cómo proteger su riqueza como un legado para su familia.

Empezamos con el número 6 de los 7 Hitos del Dinero. El seis es un gran hito, y muy emocionante. ¿Por qué? Porque se centra en la Creación de riqueza. Este es el Hito en el que los resultados aparecen en su cuenta de resultados. Aquí es donde usted evita el impacto de los impuestos, las pérdidas y la inflación y hace todo lo posible para acumular y hacer crecer su patrimonio neto.

Con la posibilidad de que la longevidad añada tantos años a su vida, surge una pregunta. ¿Durará su patrimonio tanto como usted? Tienes que ser capaz de responder a esa pregunta.

Según un estudio reciente, el 63% de las personas temen más quedarse sin dinero durante la jubilación que morir. Y es una amenaza real a la luz de esta reveladora estadística... Para las parejas en edad de jubilación, hay un 50% de posibilidades de que uno de los cónyuges viva más allá de los 95 años.

Aquí está el quid del Hito 6: sea cual sea la etapa de la vida en la que se encuentre, tiene que empezar a crear riqueza AHORA. Dicho de otro modo: empezar ayer es mejor que mañana. A medida que se embarca en la creación de riqueza, hay 4 disciplinas que le ayudarán a mantenerse en el buen camino y a no perder terreno. Míralas conmigo... Ahorra regularmente y no lo toques. Revisa tus objetivos y haz los ajustes necesarios.

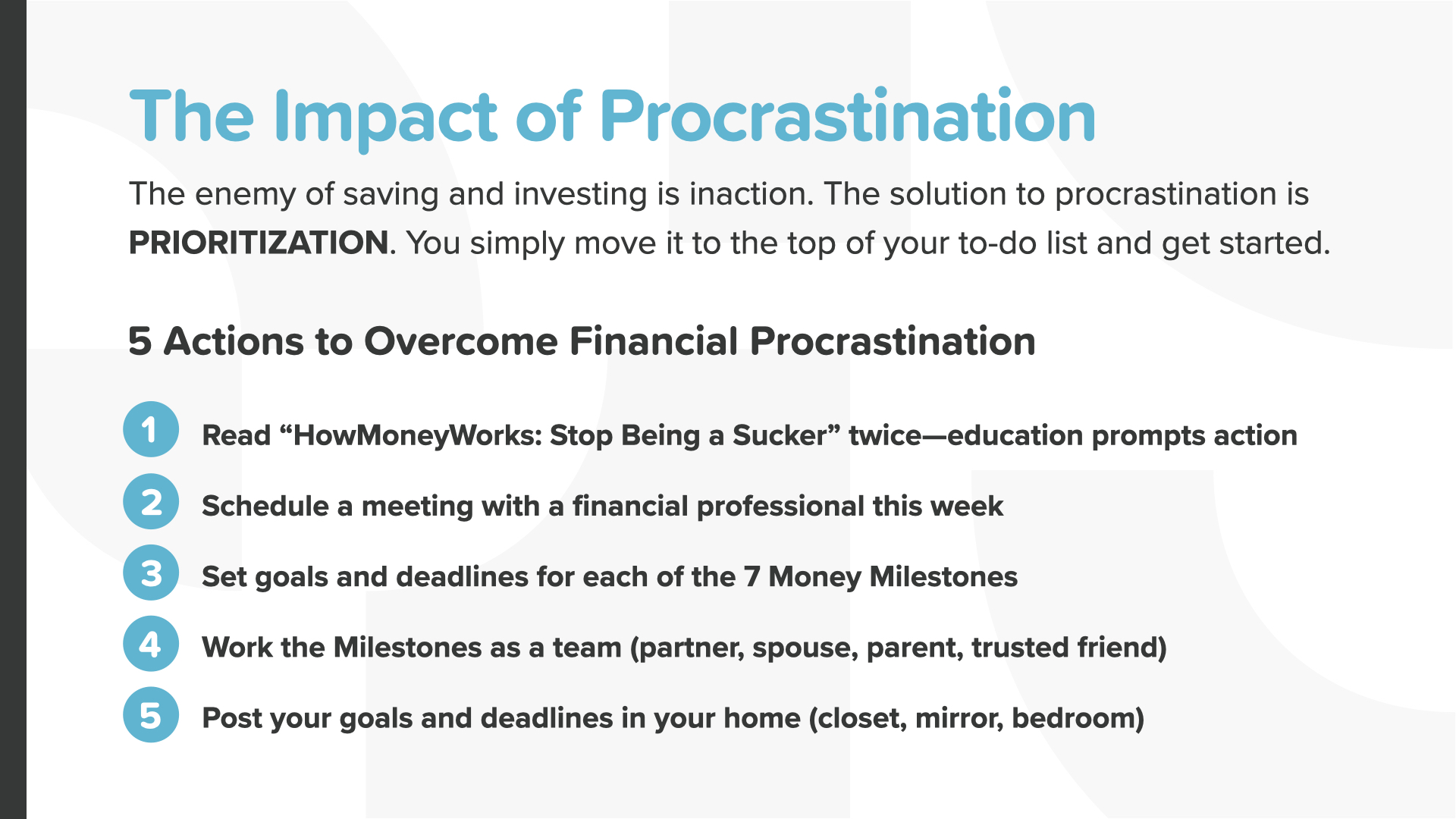

Además, hay 4 amenazas que todo constructor de riqueza debe vencer. Piense en ellas como sus enemigos en la construcción de riqueza. Cada uno le atacará desde una dirección diferente. Para vencerlos, tendremos que abordarlos individualmente. Empecemos por una de las peores: la procrastinación. Como dice una cita, la procrastinación es, sin lugar a dudas, nuestra forma favorita de autosabotaje. A continuación, analizaremos las pérdidas del mercado, la inflación y, por supuesto, los impuestos.

La procrastinación es el enemigo del ahorro y la inversión: se describe mejor como INACCIÓN. La mejor táctica para superar la procrastinación es la PRIORIZACIÓN. Simplemente ponga las 5 acciones para superar la procrastinación financiera al principio de su lista de tareas - márquelas como URGENTES - y comience a realizarlas inmediatamente. Nunca podrá recuperar el tiempo perdido. Es un activo que todos tenemos y que muchos desperdician. Deje de hacerlo hoy mismo.

La inflación también se conoce como "el impuesto del tiempo". La tasa de inflación anual se ha situado en una media del 2,8% durante los últimos 100 años. ¿Puedes calcular el número de años que tarda el coste de los bienes en duplicarse con una tasa de inflación anual constante del 2,8%? (Pista: ¿Recuerdas la Regla del 72 de la clase "Conceptos" de esta misma serie?). Es hora de poner en práctica tus conocimientos sobre la regla del 72. La respuesta es casi 26 años. Una de las razones esenciales para acumular riqueza utilizando el poder del interés compuesto es adelantarse a la inflación. Cuando sabes que este enemigo está devaluando lentamente tus ahorros al aumentar el coste de los bienes, debería impulsarte a comprometerte aún más con tu estrategia de creación de riqueza. No dejes que te asuste. Deja que te impulse a actuar.

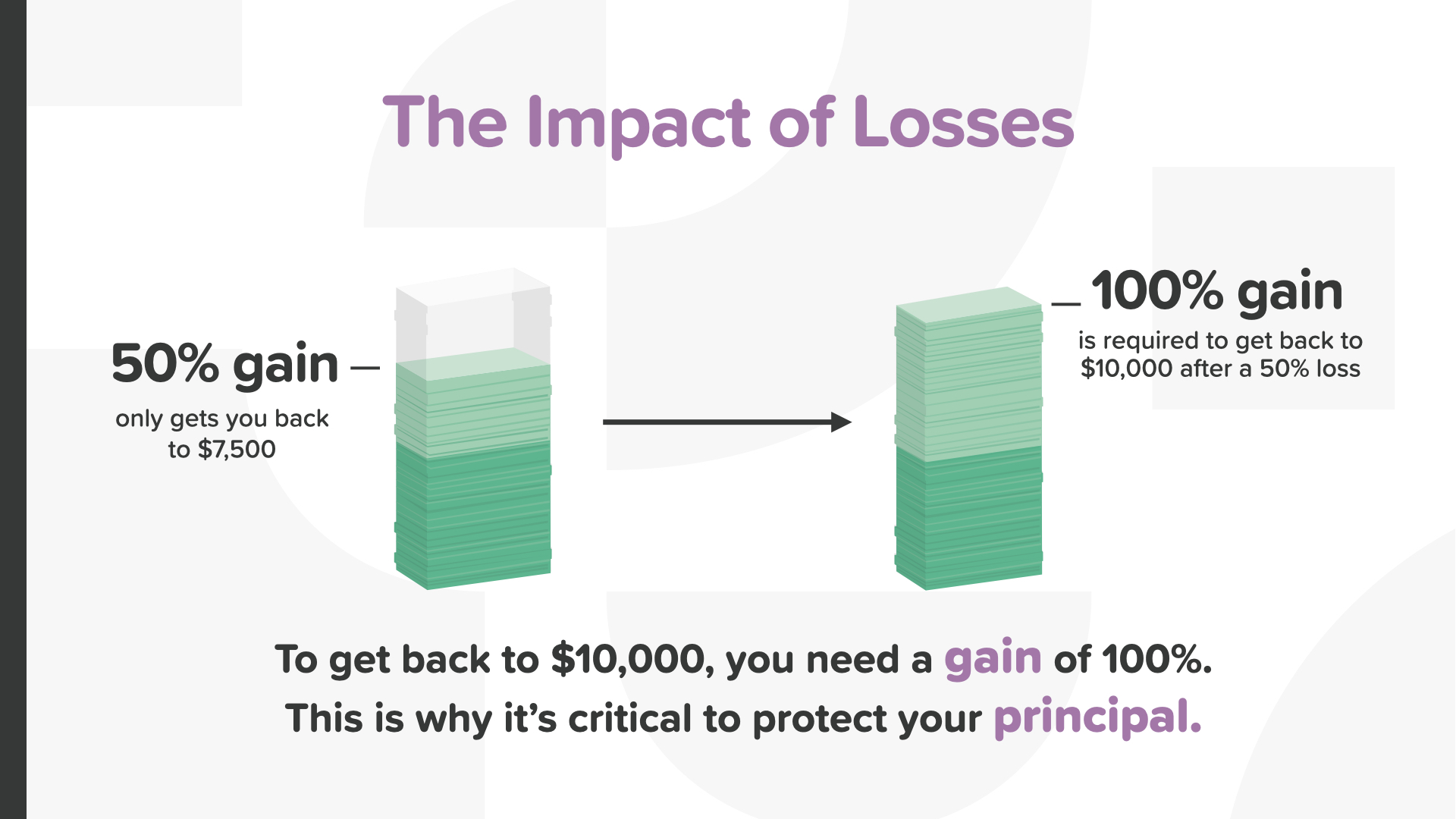

El siguiente enemigo de la creación de riqueza es el impacto de las pérdidas. A menudo subestimado, es una amenaza que puede echar por tierra sus objetivos de ahorro y obligarle a ajustar su estilo de vida en la jubilación. He aquí una imagen sencilla que ilustra cómo la gente calcula mal el impacto de las pérdidas. Si perdiera el 50% de su inversión (lo que ha ocurrido dos veces en el mercado bursátil en los últimos 20 años), ¿qué porcentaje de ganancia necesitaría para volver al 100%? La respuesta es el 50%, ¿verdad?

INCORRECTO, se necesita una ganancia del 100% después de una pérdida del 50% para volver al punto de equilibrio. Y eso no es fácil, por eso es tan importante proteger lo que se tiene. Quizá por eso Warren Buffett dijo lo siguiente sobre la inversión: "Regla nº 1: Nunca pierdas dinero. Regla nº 2: Nunca olvides la regla nº 1".

¿Qué puede hacer para evitar pérdidas? En primer lugar, estudie todas las opciones posibles para reducir el riesgo. Segundo, considere la mejor manera de diversificar su cartera. Y tercero, utilice los vehículos financieros adecuados a su situación. Recuerde, no lo deje para más tarde. Tenga en cuenta la inflación. Y hable con su profesional financiero sobre las formas de reducir -o eliminar- el impacto de las pérdidas de su estrategia.

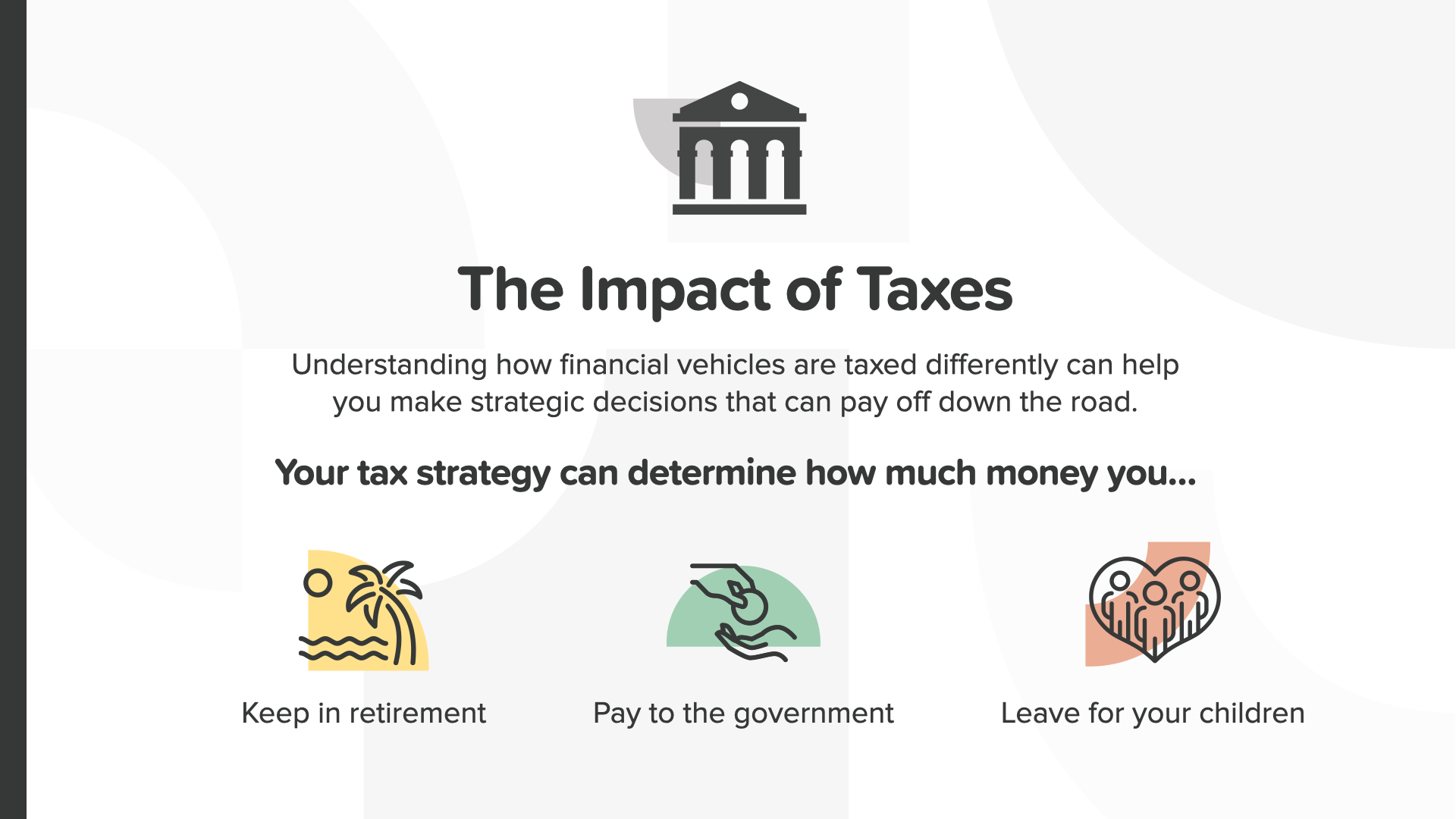

Y por último, el impacto de los impuestos, el gorila de 800 libras de las amenazas para la creación de riqueza. A nadie le gusta pagar impuestos, especialmente cuando se está preparando para la jubilación. La estrategia fiscal que ponga en práctica hoy puede determinar cuánto dinero conservará, cuánto pagará al gobierno y, en última instancia, cuánto dejará a sus hijos. Entender cómo se gravan de forma diferente los vehículos financieros puede ayudarle a tomar decisiones estratégicas que le pueden reportar grandes beneficios en el futuro.

Si ahorras 10.000 $ a los 29 años y obtienes una rentabilidad anual del 9% cada año, tendrás 250.000 $ cuando llegues a los 65 años. Piense como un agricultor por un segundo. ¿Preferiría pagar impuestos por la semilla o por la cosecha? Por supuesto, lo que sea más pequeño, que suele ser con lo que se empieza. Un agricultor prefiere pagar impuestos por la semilla, no por la cosecha. Un inversor prefiere pagar impuestos sobre el dinero antes de que crezca, no después. O pagas impuestos ahora, después o nunca. ¿Cuál se aplicará en su caso? Depende del vehículo que elija. Una vez más, aquí es donde un profesional financiero puede ayudarle.

Cuando te sientes con ellos, podrán ayudarte a averiguar cómo te están gravando ahora y cuál puede ser tu estrategia de cara al futuro. Los colores de los iconos son importantes. Rojo significa impuestos ahora. El amarillo son impuestos más adelante. Las decisiones se simplifican cuando se dividen en estas categorías. ¿Tienes algún vehículo financiero rojo o amarillo como los que ves aquí? Si es así, ya sabe cómo tributará.

El verde es el color del dinero y el crecimiento. También es el color de los impuestos. Los distintos tipos de cuentas pueden tributar de forma completamente diferente. Los iconos verdes significan ningún impuesto. El verde nunca tuvo tan buena pinta, ¿verdad? ¿Forma alguno de estos vehículos tax-never parte de su estrategia de creación de riqueza? Una vez más, su profesional financiero puede serle de gran ayuda a la hora de elegir los productos adecuados para usted.

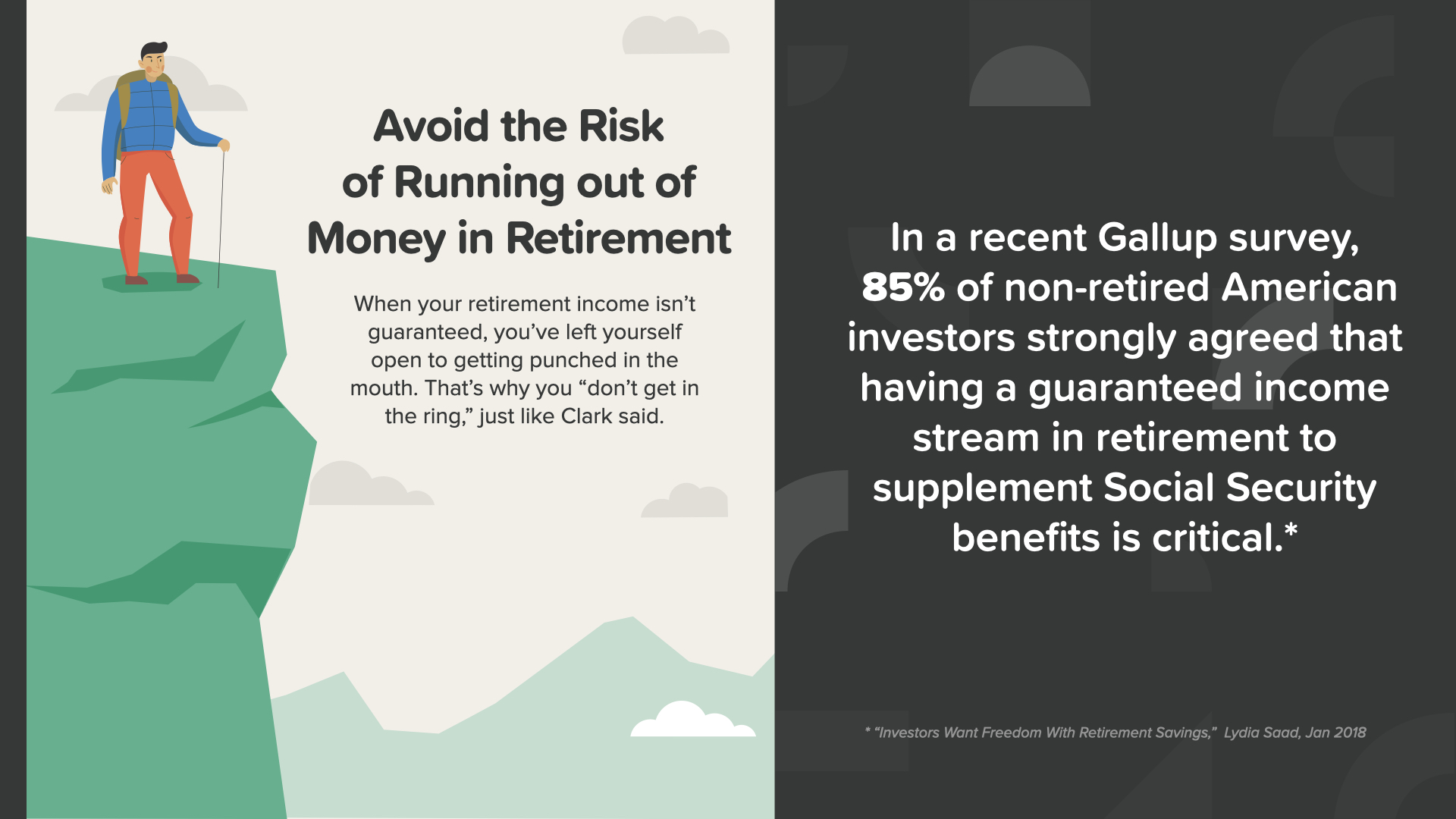

El boxeador Mike Tyson dijo: "Todo el mundo tiene un plan hasta que le dan un puñetazo en la boca". ¿He oído que está considerando salir de su retiro? Ahora tiene 50 años y no ha boxeado competitivamente en más de 15 años. Tal vez debería escuchar sus propias palabras. La mejor manera de evitar quedarse sin dinero en la jubilación es no ponerse en situación de que le ocurra a uno mismo; en otras palabras, mantenerse alejado del cuadrilátero.

En una reciente encuesta de Gallup, el 85% de los inversores estadounidenses no jubilados estaban totalmente de acuerdo en que tener un flujo de ingresos garantizados en la jubilación para complementar las prestaciones de la Seguridad Social es fundamental. Los ingresos garantizados pueden ayudarle a evitar el riesgo de quedarse sin dinero en la jubilación.

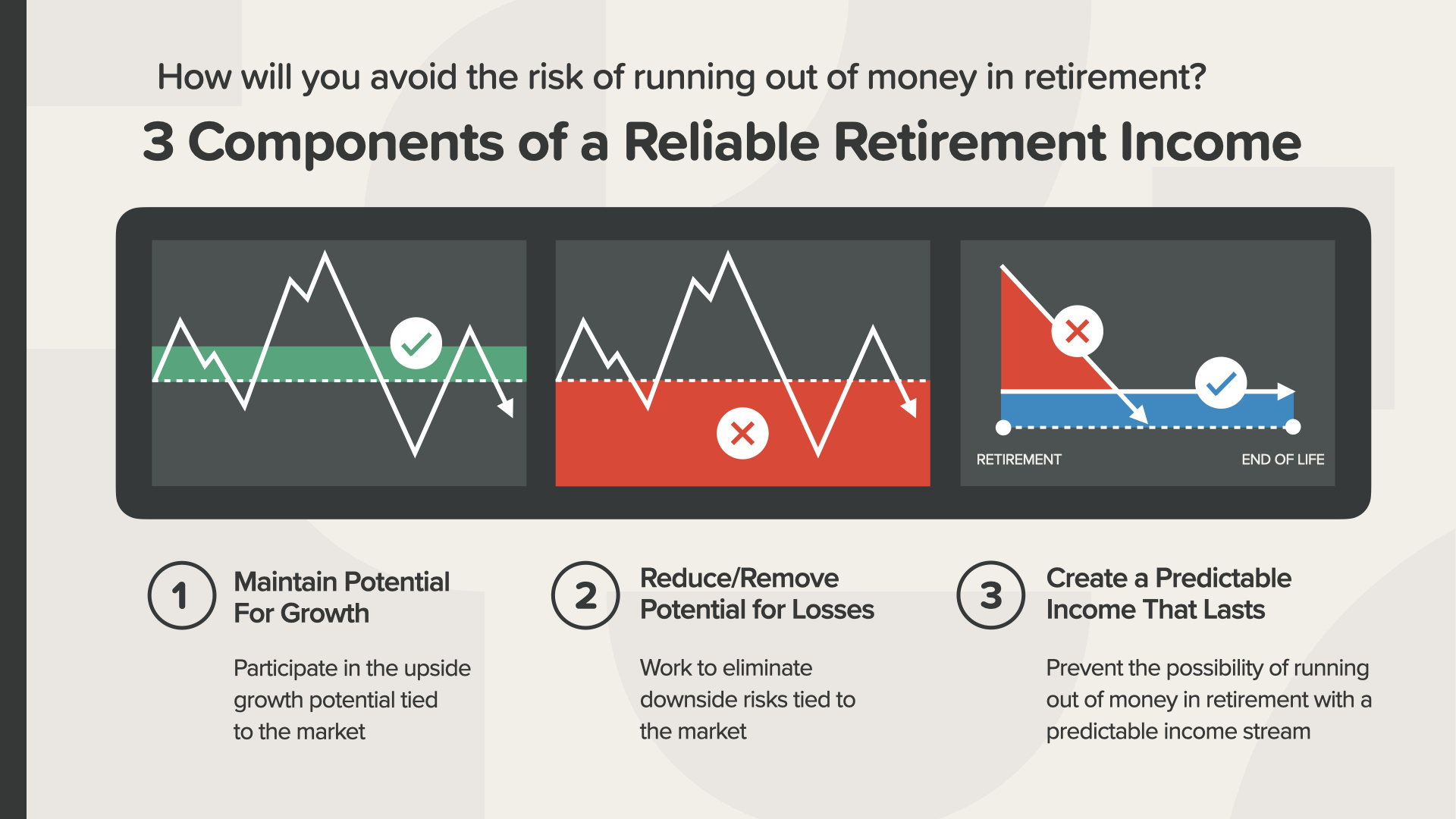

Hay 3 componentes de unos ingresos de jubilación fiables. Le recomendamos que los tenga en cuenta todos. - Mantener el potencial de crecimiento participando en el potencial de crecimiento al alza ligado al mercado - Reducir o eliminar el potencial de pérdidas eliminando los riesgos a la baja ligados al mercado, y... - Crear unos ingresos predecibles que duren y evitar la posibilidad de quedarse sin dinero en la jubilación con un flujo de ingresos con el que pueda contar.

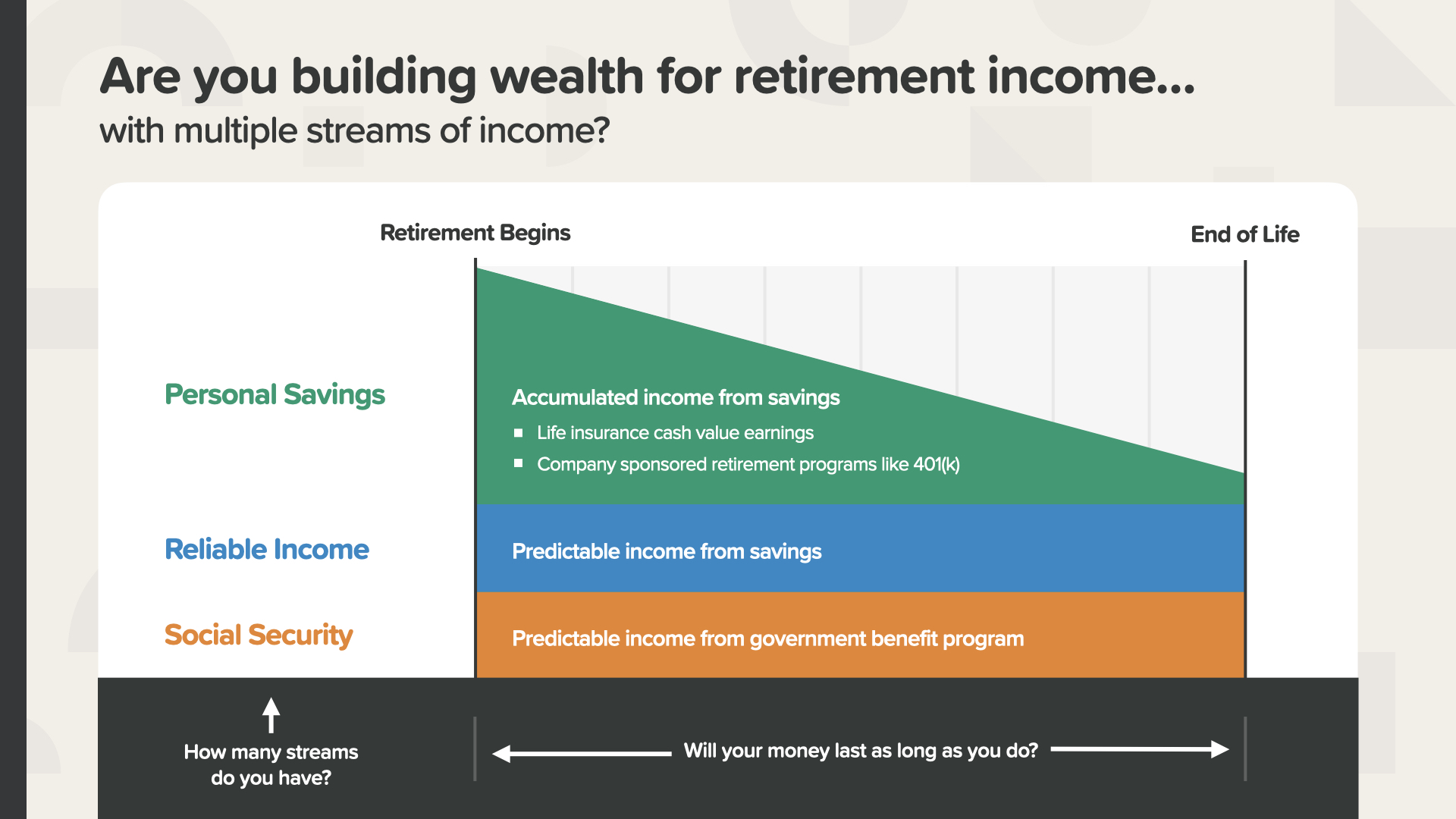

Esto es lo que parece cuando lo consigues: alcanzar el objetivo de ahorro para la jubilación. Al acumular múltiples flujos de ingresos, esta persona tendrá unos ingresos fiables porque ahorró la cantidad necesaria y obtuvo la tasa de rentabilidad necesaria para alcanzar los ahorros necesarios para hacer posible la jubilación que imaginaba. Nunca se quedará sin dinero en la jubilación e incluso podría sobrarle algo para dejar como legado a sus hijos. ¿Qué le parece? Puede trabajar con su profesional financiero para averiguar cuáles deben ser sus flujos de ingresos y sus cifras.

Y el último hito: protege tu patrimonio haciendo testamento y protegiendo tu legado. Esto es algo que incluso los ricos pasan por alto a veces.

Prince y Aretha Franklin, fallecidos hace pocos años, tenían patrimonios considerables, pero ninguno de los dos tenía un plan de sucesión. Ambos dejaron a sus familias y socios un lío emocional, financiero y legal que tardó años en resolverse. Esto demuestra lo importante que es proteger su patrimonio con un plan de sucesión. Según una encuesta de RocketLaw, el 64% de los estadounidenses no tiene testamento. No es sorprendente que la cifra sea mayor entre los estadounidenses más jóvenes (el 70% de los que tienen entre 45 y 54 años) que entre los mayores (el 54% de los que tienen entre 55 y 64 años) no tienen testamento. Prince sólo tenía 57 años.

Su plan de sucesión es la forma de proteger su patrimonio, su familia y su legado cuando fallezca o quede incapacitado. Es el conjunto de documentos -incluido su testamento- que utilizan sus seres queridos para cumplir sus deseos y decisiones.

Hay 4 documentos que su plan de sucesión debe incluir. Necesitará un testamento, un poder notarial para asuntos financieros, un testamento vital o instrucciones anticipadas de asistencia sanitaria y una autorización de HIPAA. Su asesor jurídico puede ayudarle a ponerlos en práctica.

Contar con un plan de sucesión puede ayudarle a evitar que el gobierno tome las decisiones sobre quién se queda con sus bienes y quién cuida de sus hijos. El proceso por el que un tribunal administra una herencia de acuerdo con las leyes estatales se llama PROBATE. Nadie quiere pasar por eso si no es necesario.

También puede ayudar a su familia y socios comerciales a evitar gastos innecesarios y retrasos en el proceso de sucesión con una herramienta adicional de planificación patrimonial... un fideicomiso. Los fideicomisos pueden hacer muchas cosas por usted. Una vez más, su asesor jurídico puede darle los mejores consejos en materia de fideicomisos.

Tenga en cuenta que algunos activos pasan directamente a sus beneficiarios en el momento del fallecimiento y no se transfieren a través de un testamento o fideicomiso. Es el caso de los seguros de vida, las rentas vitalicias, las cuentas IRA o 401(k)s y otros planes de jubilación cualificados. Algunas cuentas bancarias y de inversión también distribuyen fondos directamente a sus beneficiarios. Los bienes en copropiedad con derecho de supervivencia pasan directamente al copropietario en el momento del fallecimiento.

Si cree que la planificación del patrimonio es demasiado cara o lleva demasiado tiempo, es que no ha pensado en el coste que tendrá para sus seres queridos en el futuro. La verdad es que hay opciones para casi todos los presupuestos. Le recomendamos que ponga en marcha este hito de inmediato.

Estamos en la conclusión de la sesión de hoy y de toda la Clase de Elementos de los Libros de HowMoneyWorks. Los hitos como los que acaba de conocer le plantearán preguntas como las que ve aquí en la pantalla. Un profesional financiero es la mejor persona a la que acudir para preguntas como éstas y otras. Podemos hablar de ello contigo si no tienes uno o necesitas ayuda para elegirlo. Compartir conocimientos financieros y educar es lo que hacemos. Gracias por su tiempo y atención y le deseamos lo mejor en su futuro financiero.

Nuestra misión es enseñar a 20 millones de familias cómo funciona el dinero en la próxima década. Vamos a acabar con el analfabetismo financiero en todas las comunidades. Es una empresa enorme que requerirá un ejército de miles de educadores financieros. Buscamos personas que nos ayuden a impartir estas clases. Ahí es donde tú o alguien que conozcas puede ayudarnos.

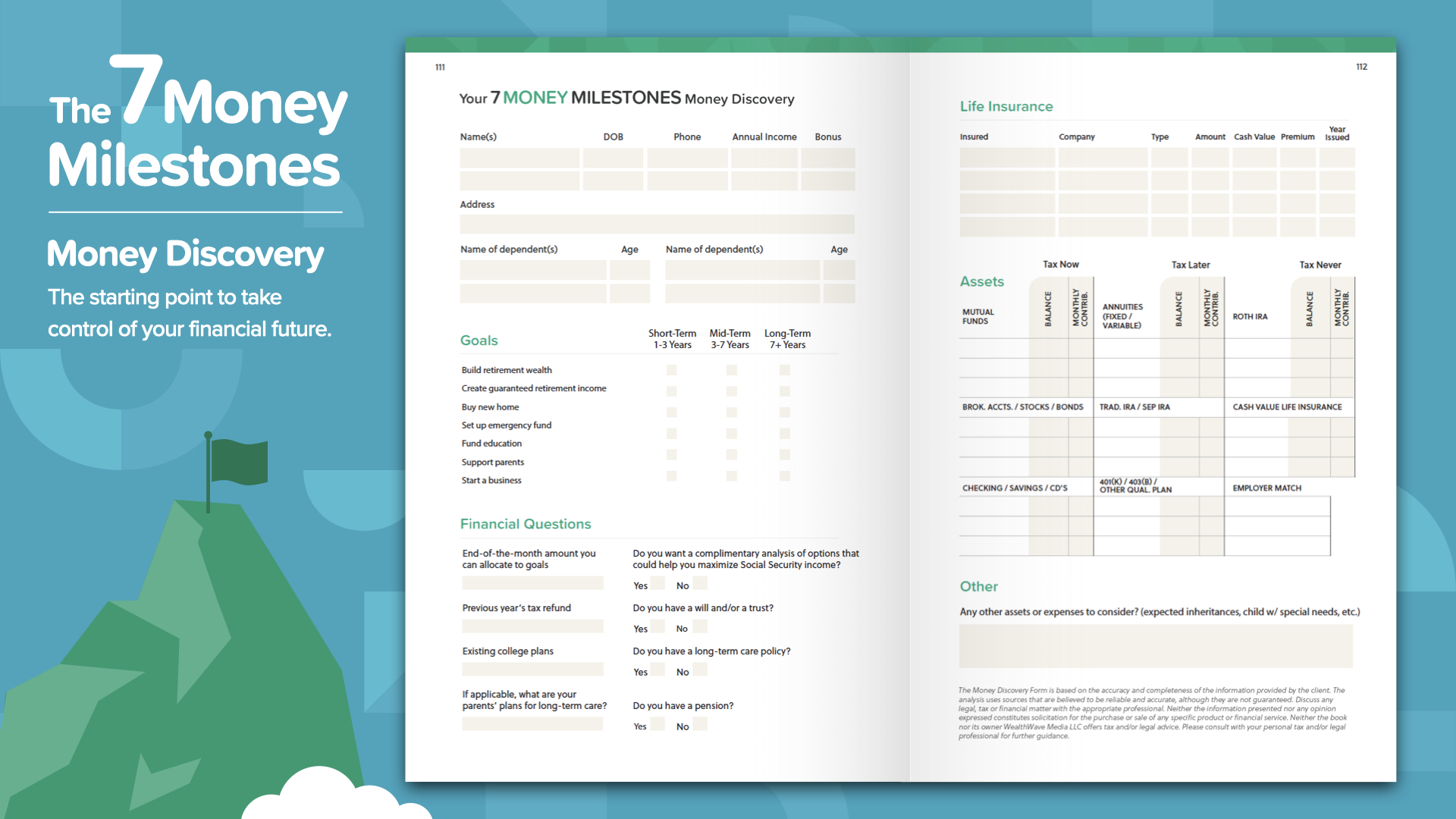

Estamos al final del ELEMENTO de hoy. Piensa qué concepto te ha resonado más. Por eso empezamos en esta misión de erradicar el analfabetismo financiero. Así es como empiezas a tomar el control de tus finanzas... lo llamamos el Descubrimiento del Dinero. Parte de asistir a este curso es que podemos ayudarte si aún no tienes un profesional financiero. Funciona como las indicaciones para llegar en coche con el teléfono móvil: sólo necesitas dos puntos de referencia: dónde estás y adónde quieres ir. Lo mismo ocurre para trazar el rumbo de tu hoja de ruta financiera. El Descubrimiento del Dinero del libro puede ayudarte a hacerlo.

Nuestros educadores financieros están disponibles para sentarse con USTED ahora que ha asistido a una de nuestras clases de ELEMENTOS. La pregunta es, ¿cómo funcionan estos conceptos con TUS finanzas y TUS números personales? ¿Y cuánto MÁS RÁPIDO podrá completar los 7 Hitos del Dinero cuando tenga a alguien que le guíe? Su conversación será privada, breve y se centrará EXCLUSIVAMENTE en SUS objetivos financieros. Si usted está interesado, nuestros educadores pueden crujir sus números, hacer recomendaciones, y darle acceso a los mejores productos y servicios disponibles. Envíeme un mensaje de texto después de esta clase y empecemos a poner SU dinero a trabajar HOY.

Si te ha gustado lo que has aprendido hoy y quieres más, puedes seguirnos en Instagram en HowMoneyWorks Official para obtener más consejos prácticos y recursos útiles. ¡Hasta la próxima!