HowMoneyWorks For Women - La historia completa

2024 WealthWave. Todos los derechos reservados.

Bienvenido...

¿Dónde aprendiste sobre el dinero? No se enseña en las escuelas, así que muchos aprendemos de nuestros padres o de la persona que nos crió.

¿Alguno de ustedes escuchó palabras como estas cuando era niño:

- El dinero no crece en los árboles.

- Pellizca tus centavos.

- Ahorra para un día lluvioso.

- No podemos permitírnoslo.

Crecer escuchando mensajes negativos sobre el dinero lleva a muchos de nosotros a tener una mentalidad de escasez - que no hay suficiente. Luego llevamos esa mentalidad negativa a la edad adulta y se la transmitimos a nuestros hijos. Las mujeres, en particular, tenemos que romper ese ciclo. Es hora de que nos deshagamos de ese pensamiento de escasez y abramos nuestras mentes y corazones a lo que es posible para cada uno de nuestros futuros financieros.

Para 2030, se espera que las mujeres controlen 30 billones de dólares de los activos financieros de Estados Unidos, lo que representa dos tercios de la riqueza de este país.

Hemos avanzado mucho en el ámbito laboral y académico. Obtenemos la mayoría de los títulos universitarios, somos casi la mitad de la población activa y representamos más de la mitad de las carreras directivas y profesionales.

Por desgracia, sólo ganamos 82 céntimos por cada dólar que gana un hombre.

La razón principal es que nos tomamos días libres o nos apartamos de nuestra carrera para criar a nuestros hijos, cuidar de nuestros padres ancianos o de una pareja enferma. Estas interrupciones en nuestra carrera pueden afectar significativamente a nuestras posibilidades de ascenso, a nuestra capacidad para obtener mayores niveles de ingresos y, para algunas mujeres, a la adquisición de la totalidad de las prestaciones de jubilación.

Tenemos más probabilidades que los hombres de trabajar en empleos con salarios mínimos y bajos ingresos. De hecho, dos tercios de los empleos mal pagados están ocupados por mujeres.

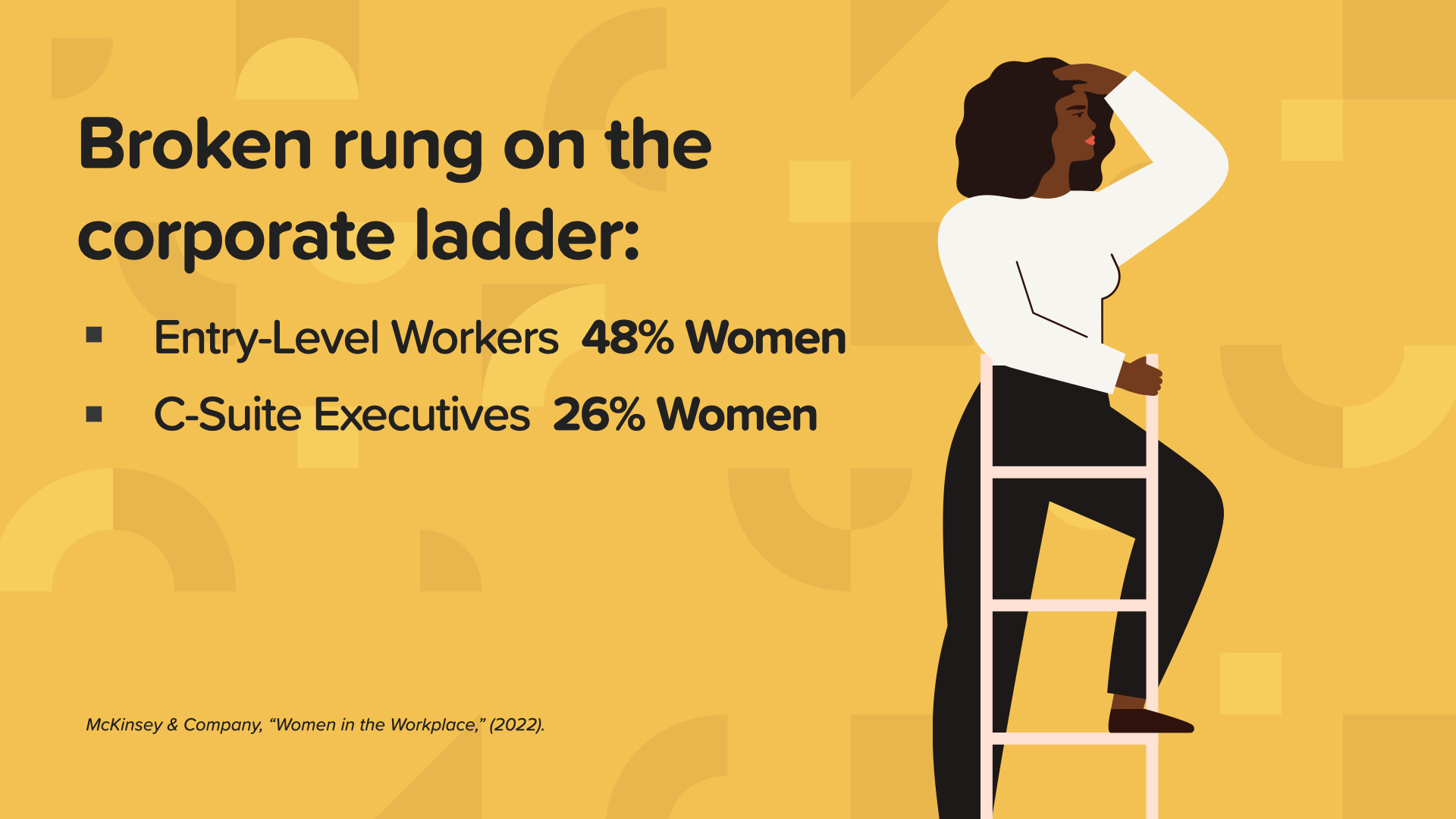

Y las mujeres que buscan mejores oportunidades de carrera empresarial se encuentran con que hay un peldaño roto en la escalera. Representamos el 48% de los trabajadores principiantes, pero solo el 26% de los ejecutivos de alto nivel.

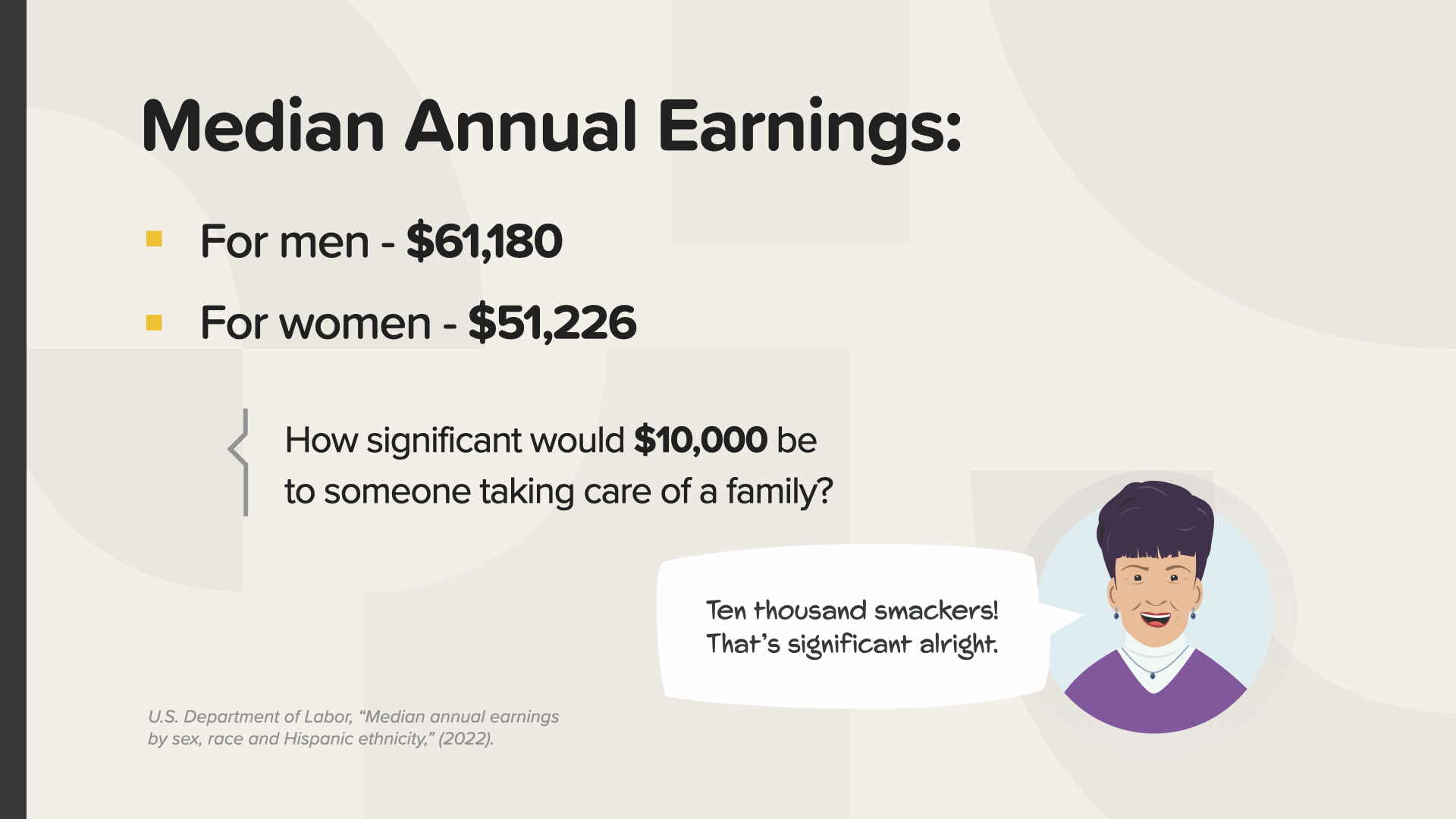

Consideremos los ingresos medios anuales. Los hombres ganan más de 61.000 dólares. A 82 céntimos por cada dólar que gana un hombre, el salario medio anual de las mujeres es de algo más de 51.000 dólares. Para alguien que cuida de una familia, ¿qué importancia creen que tendrían esos 10.000 dólares extra? Para una madre soltera, podría serlo todo.

A lo largo de una carrera de 40 años, la diferencia salarial entre hombres y mujeres acaba costándonos más de 400.000 dólares. Es decir, 400.000 dólares menos para pagar deudas. Y 400.000 dólares menos para ahorrar para la jubilación u otros objetivos financieros.

Así, cuando nos jubilamos, recibimos el 80% de lo que reciben los hombres jubilados en prestaciones de la Seguridad Social.

Si quieres tomar el control de tu dinero, plantéate dar estos pasos:

En primer lugar, hay que empezar a tener conversaciones sobre el dinero.

Hablamos de todo con nuestros amigos y familiares más cercanos, pero el dinero es un tema tabú. ¿Y si empezamos a hablar de las cosas que son importantes para nosotros? ¿Qué es lo que nos quita el sueño, sientes que nunca vas a salir adelante, te preocupa vivir más que tu dinero o quién cuidará de ti si enfermas? ¿Quieres saber cómo crear riqueza generacional? Cuando las mujeres hablamos de las cosas que importan, hacemos el cambio.

En segundo lugar, conozca su propia situación financiera.

Puede parecer abrumador, pero puedes hacerlo paso a paso. Empieza por tus recibos de nómina para ver exactamente lo que te pagan, lo que te han descontado en concepto de impuestos y las prestaciones sociales.

A continuación, revisa tus extractos bancarios. Si utilizas una tarjeta de débito, será una gran fuente de información sobre en qué gastas tu dinero.

A continuación, debes comprobar la cobertura de tu seguro. Revisa tu seguro de automóvil, hogar, vida, invalidez y dependencia. ¿Qué está cubierto y qué no, cuánto paga y si hay lagunas?

A continuación, revise los extractos de sus cuentas de jubilación e inversión. ¿Sabe cómo están invertidos sus fondos? ¿Se ajustan las inversiones a su tolerancia al riesgo y a sus objetivos financieros?

Por último, examine detenidamente sus préstamos y deudas de tarjetas de crédito. ¿Cuánto debe, cuál es el tipo de interés, cuál es el pago mínimo y cuánto tardará en saldarlo?

A continuación, elimine lo innecesario.

He aquí algunos ejemplos de cosas innecesarias en nuestras vidas. ¿Tienes algún servicio de streaming de vídeo, música o juegos o suscripciones que no utilizas o que se solapan entre sí? Puede parecer poco, pero si puedes eliminar 10 dólares en cargos cada mes, en un año eso suma 120 dólares ahorrados.

No más cargos por retraso o por sobregiro. Preste atención a las fechas de vencimiento de sus facturas porque pagar tarde es una de las formas de perjudicar su puntuación crediticia. Configura el pago automático o programa alarmas en tu teléfono para no volver a retrasarte. Comprueba regularmente tu cuenta bancaria por Internet o a través de una aplicación móvil para no acabar debiendo caros cargos por descubierto.

También deberías esforzarte por eliminar las deudas innecesarias de las tarjetas de crédito. Hay dos formas de hacerlo. Puedes empezar por la tarjeta de crédito con el tipo de interés más alto. O puedes empezar por la que tenga el saldo más bajo. Recomiendo el segundo enfoque porque puede ver los frutos de su trabajo más rápidamente. Paga el doble o el triple de la cantidad mínima, o cualquier cantidad extra que puedas según tu situación financiera, hasta que la deuda desaparezca. A continuación, trabaja en la tarjeta de crédito con el siguiente saldo más bajo. Una vez que pagues una tarjeta de crédito, no la canceles porque esto reducirá tu crédito disponible, lo que puede perjudicar tu puntuación crediticia. En su lugar, guarde la tarjeta y no vuelva a utilizarla.

Una vez al año, debería obtener una copia de su informe crediticio y de su puntuación de crédito. Compruebe si hay errores o información obsoleta. Reclame cualquier inexactitud o marca obsoleta por escrito a las compañías de informes crediticios.

Lo último que debe considerar eliminar son los malos hábitos financieros. Mi mal hábito financiero es (el orador debe dar una historia personal sobre su propio mal hábito financiero como cafés con leche de $5, compras en línea, etc.). ¿Qué malos hábitos financieros puedes eliminar para añadir más dinero a tu cuenta bancaria con el tiempo?

En cuarto lugar, debemos fijar nuestros objetivos financieros.

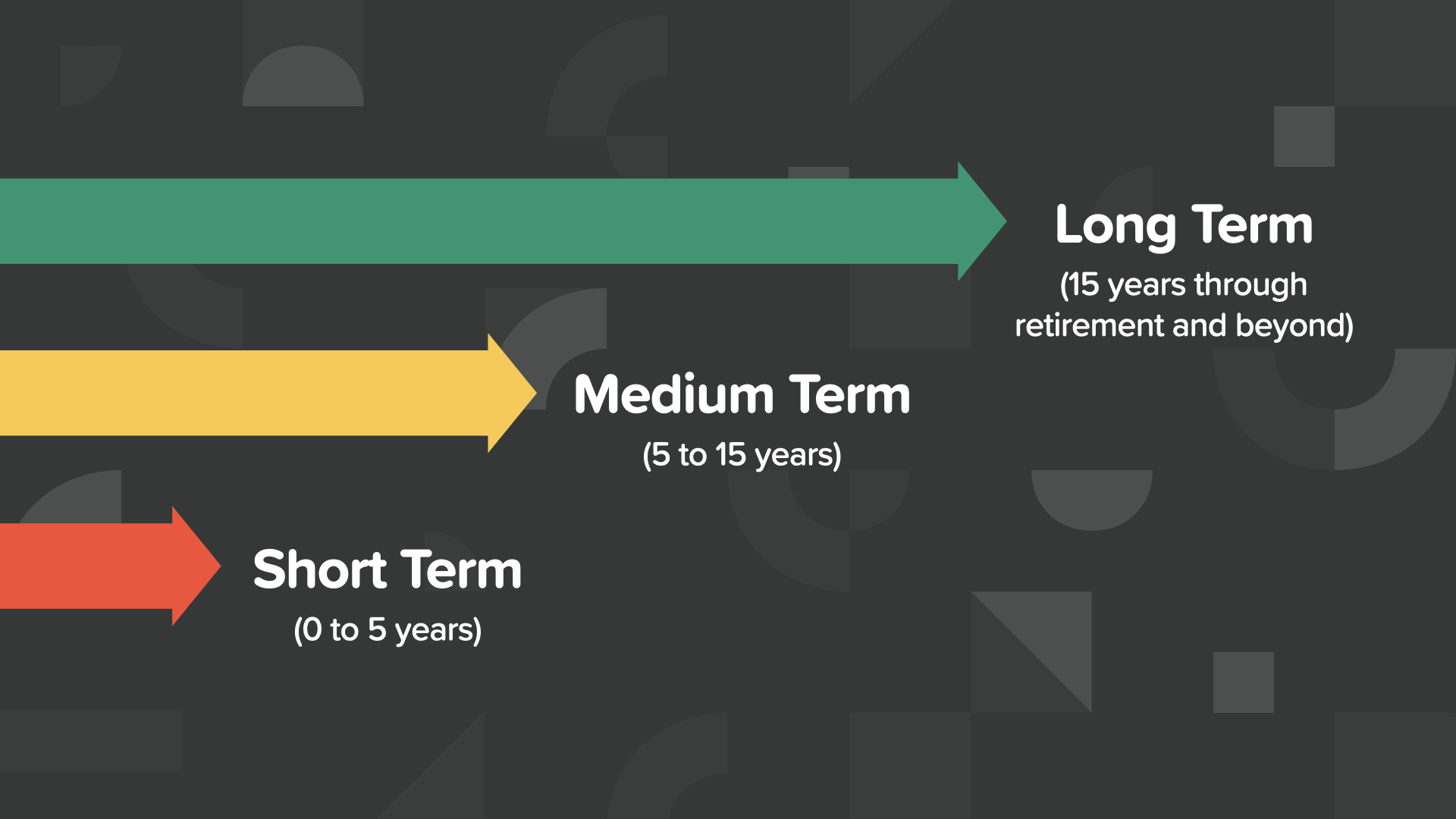

Piense en sus objetivos en términos de plazos. Somos muy buenos fijando objetivos a corto plazo, pero también tenemos que identificar nuestros objetivos a medio plazo, como comprar una casa o una casa más grande o quizá irnos de vacaciones de ensueño, y a largo plazo, como nuestra jubilación y nuestras necesidades de cuidados a largo plazo.

Una vez fijados nuestros objetivos, ideemos un plan para alcanzarlos.

Por desgracia, la mayoría de las mujeres no tienen un plan para alcanzar sus objetivos financieros, como la jubilación.

Es fundamental que hagamos una planificación a largo plazo porque muchas mujeres acaban en residencias de ancianos y/o con Alzheimer. Puede que pienses que no serás tú, pero si no eres tú, será tu madre, tu hermana, tu tía, tu mejor amiga. Si no eres tú, será alguien a quien quieras o cuides. Sé el ejemplo para las mujeres de tu vida en lo que se refiere a planificar el futuro.

Una vez establecidos nuestros objetivos y nuestro plan, debemos empezar a ahorrar e invertir más dinero.

Las mujeres afirman, y de hecho tanto los hombres como las mujeres afirman, que su arrepentimiento financiero número 1 es no haber ahorrado e invertido más dinero. No cometas ese error. Pero muchas mujeres creen que hace falta mucho dinero para empezar a ahorrar e invertir.

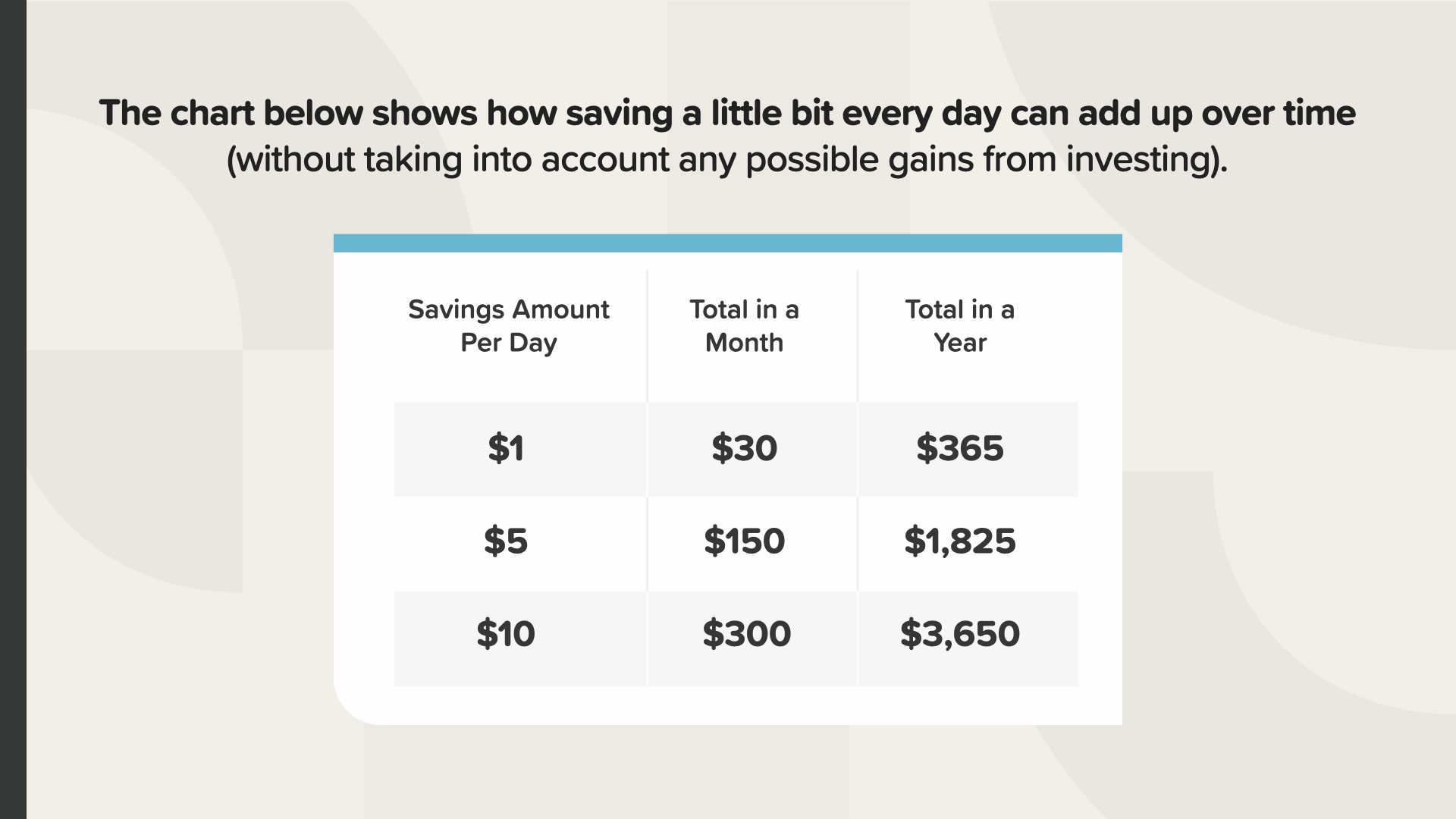

Puedes empezar con una pequeña cantidad. Si ahorras 1 $ al día, tendrás 30 $ en un mes y 365 $ en un año. Si ahorras 10 $ al día, tendrás 300 $ al final del mes y 3.650 $ al final del año. Dando estos pequeños pasos y aplicando principios financieros como el interés compuesto y el valor temporal del dinero, tus ahorros tienen el potencial de crecer exponencialmente con el tiempo para ayudarte a alcanzar tus objetivos.

Y por último, para tomar el control de tu dinero, debes aprender cómo funciona el dinero. Todos deberíamos seguir siendo estudiantes de nuestras finanzas.

No saber cómo funciona el dinero le costará a usted y a su familia. En 2022, el analfabetismo financiero le costó al adulto estadounidense medio 1.819 dólares.* ¿Cuánto le cuesta a usted y a su familia?

- ¿Paga primas más altas por el seguro?

- ¿Utiliza una tarjeta de crédito para un gasto de emergencia?

- ¿Paga intereses más altos por sus deudas?

- Tal vez esté viviendo al día.

- ¿Está esperando a ahorrar dinero para la jubilación o para cuidados a largo plazo?

* National Financial Educators Council, "Financial Illiteracy Cost Americans $1,819 in 2022," (2023).

En el libro original, "Cómo funciona el dinero: Stop Being A Sucker", aprendemos sobre los 7 Hitos del Dinero, que son los pilares de un plan financiero sólido. Si comprendemos y prestamos atención a todos los elementos que conforman nuestro panorama financiero (educación financiera, protección adecuada, fondo de emergencia, gestión de la deuda, flujo de caja, creación de riqueza y protección de la riqueza), tendremos el poder de tomar el control de nuestro futuro financiero.

En el libro para mujeres "Cómo funciona el dinero para las mujeres: Toma el control o piérdelo", aplicamos los 7 Hitos del Dinero a 9 personajes diferentes que se enfrentan a situaciones que muchas mujeres afrontan en su vida. De una forma rápida, divertida y fácil de leer, esperamos ofrecer soluciones reales a los retos financieros de la vida real que experimentan las mujeres.

El primer personaje es Zoey. Tiene 19 años y es estudiante universitaria, por lo que el gran problema financiero en la mente de Zoey es la deuda del préstamo estudiantil.

Las mujeres poseen casi 2/3 de todos los préstamos estudiantiles pendientes. Las mujeres representan casi el 60% de los estudiantes universitarios que obtienen un título. Y, un año después de graduarse, las mujeres deben un 10% más que los hombres.

¿A qué crees que se debe? Es esa insidiosa brecha salarial de género. Si ganamos 82 céntimos por cada dólar que gana un hombre, tenemos menos dinero cada mes para pagar la deuda de los préstamos estudiantiles.

El capítulo de Zoey incluye una lista de comprobación sobre cómo minimizar la deuda de préstamos estudiantiles y consejos sobre cómo pagarla rápidamente. Queremos que alguien que lea el capítulo de Zoey se sienta segura de que puede hacer su propia diligencia debida para seleccionar el préstamo adecuado para ella en las mejores condiciones y que puede devolver los préstamos lo antes posible después de graduarse. Esto le dará más opciones en el futuro.

Porque ¿qué pasa si te gradúas con una deuda enorme y sin un plan para pagarla rápidamente? Acabas aplazando para más adelante decisiones importantes en tu vida como casarte, formar una familia y comprar una casa.

Nuestro siguiente personaje es María. Tiene 27 años y es contable. Ha decidido crear su propia empresa de contabilidad y está planeando su boda.

En EE.UU. hay más de 12 millones de empresas propiedad de mujeres que emplean a casi 9,5 millones de trabajadores y aportan alrededor de 1,8 billones de dólares cada año.

Eso no es sorprendente. Lo que sí sorprende es que las parejas gasten una media de 28.000 dólares en una boda en Estados Unidos, desde 15.000 dólares para bodas con 50 o menos invitados hasta 38.000 dólares para más de 100 invitados. No sé cómo lo hacen las parejas de novios.

Después del matrimonio, sólo el 20% de las parejas participan por igual en las decisiones financieras, y la mayoría de los hombres llevan la voz cantante en las decisiones financieras a largo plazo.

El capítulo de María abarca mucho. En primer lugar, ofrece una guía paso a paso para poner en marcha un nuevo negocio. El capítulo también ofrece consejos para ahorrar dinero en la planificación de una boda. A continuación, el capítulo habla de las cosas en las que deben pensar las parejas cuando establecen objetivos comunes y fusionan sus finanzas. Hacia el final, el capítulo sugiere un presupuesto 50/20/30 para distribuir el dinero entre los gastos compartidos, los ahorros compartidos y los gastos individuales.

Después de leer el capítulo de María, queremos que el lector sienta que, tenga o no pareja, él es el responsable de hacer realidad sus sueños. Puede investigar, planificar y ahorrar más dinero para que esos sueños se hagan realidad, como un nuevo negocio o la boda de sus sueños. La lectora también debería sentirse capacitada para participar en la toma de decisiones financieras de la familia y en el establecimiento de los objetivos financieros familiares.

Un tema común en todo el libro es que una mujer debería tener su propio dinero, su propio historial crediticio y su propia puntuación de crédito.

Val tiene 31 años, es bloguera e influyente en las redes sociales. Cuando a su hijo le diagnosticaron autismo, cambió de profesión para poder trabajar desde casa ayudando a otros padres de niños con necesidades especiales. Lo que más le preocupa a Val es cómo planificar sus futuras necesidades financieras y las de su hijo.

Casi 1 de cada 5 niños estadounidenses tiene necesidades sanitarias especiales. Se calcula que criar a un niño con necesidades especiales cuesta unos 70.000 dólares al año. A lo largo de la vida, los costes de atención a un niño con necesidades especiales se estiman entre 1,5 y 2,4 millones de dólares, dependiendo de la discapacidad.

Para la mayoría de los padres, la responsabilidad económica de sus hijos termina cuando se hacen adultos. Para los padres de niños con necesidades especiales, la responsabilidad económica puede no terminar nunca; de hecho, algunos padres pueden tener que planificar el cuidado de sus hijos hasta bien entrada la jubilación de los padres y después de que éstos fallezcan.

En el capítulo de Val se habla de la asistencia gubernamental, los fideicomisos para necesidades especiales y las cuentas ABLE, todo lo cual es importante comprender si se cuida de niños con discapacidades.

Al final del capítulo de Val, esperamos que la lectora sienta que puede tomar hoy las medidas necesarias para prepararse para un futuro económico incierto para ella y su hijo. Y lo que es más importante, disponer de planes ahora ayudará a reducir el estrés que los cuidadores ya tienen en sus vidas.

Dana es nuestro siguiente personaje. Es una directora de hospital de 42 años con dos hijos. Dana intenta encontrar la manera de proteger adecuadamente a su familia, planificar su jubilación y ahorrar dinero para la educación universitaria de sus hijos. Es un malabarismo financiero.

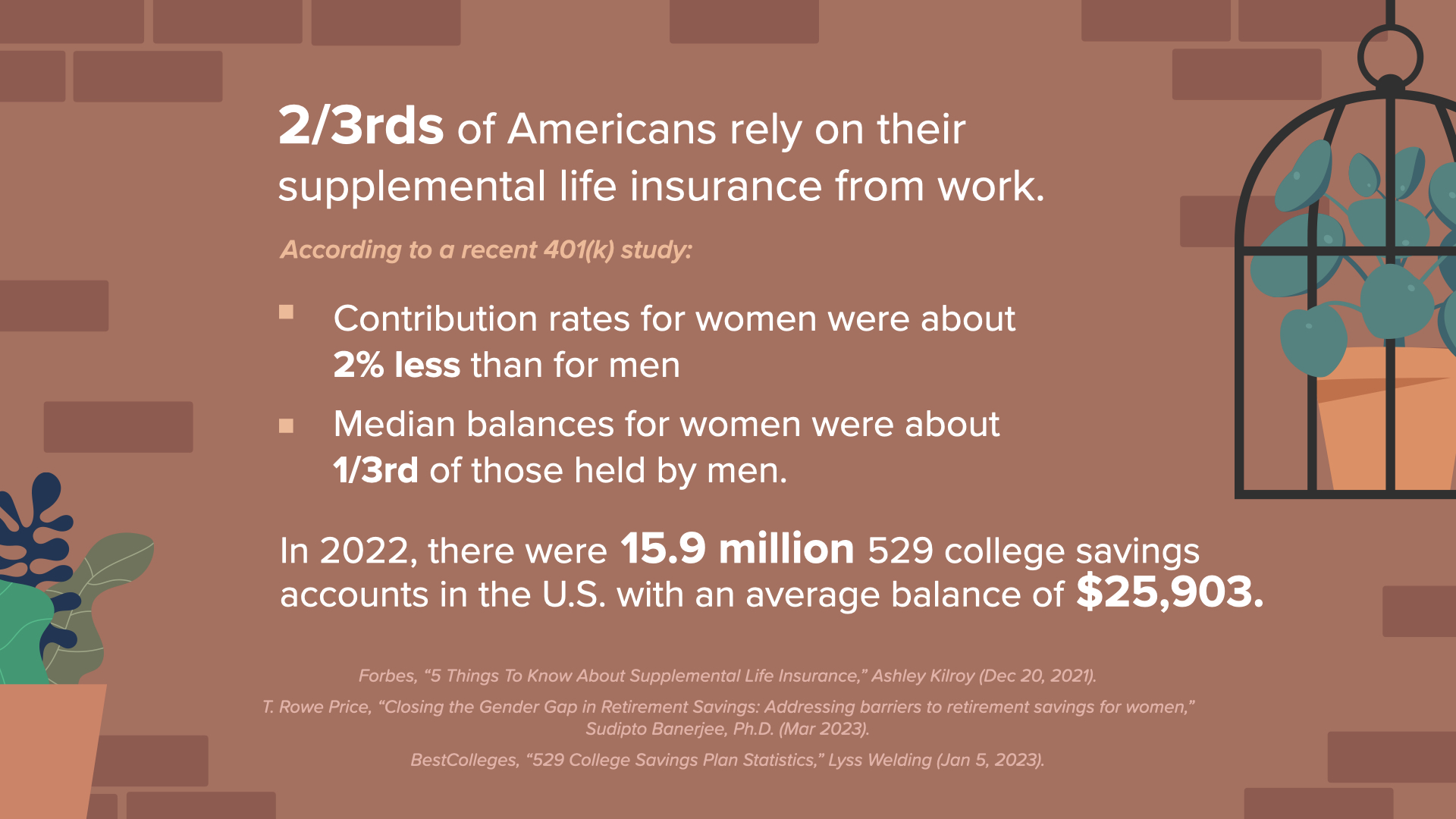

2/3 de los estadounidenses confían en su seguro de vida complementario del trabajo.

Con respecto a los ahorros 401k, las mujeres contribuyen un 2% menos que los hombres y nuestros saldos medios son aproximadamente 1/3 de los que tienen los hombres. ¿A qué cree que se debe? Una vez más, se debe a la insidiosa diferencia salarial entre hombres y mujeres. Si solo ganamos 82 céntimos por dólar, no tenemos mucho dinero extra que reservar para la jubilación.

La última estadística es significativa. En 2022, había casi 16 millones de cuentas 529 de ahorro para la universidad en Estados Unidos, con un saldo medio de casi 26.000 dólares.

El capítulo de Dana trata de las prestaciones de los empleados y se centra en el seguro de vida complementario y los planes 401(k). Aprovechar las prestaciones de los empleados, sobre todo las aportaciones paralelas a los planes 401(k), es una forma de igualar las condiciones para las mujeres. El capítulo también habla de las opciones que tiene Dana para ahorrar para la universidad. Apartando una pequeña cantidad de dinero cada mes en un plan 529 durante 10 años, sus hijos deberían tener una buena cantidad para pagar parte o la mayoría de sus gastos universitarios.

Esperamos que los lectores del capítulo de Dana se vayan con una mejor comprensión de las prestaciones de los empleados y las opciones de ahorro para la universidad y con la confianza para planificar su futuro financiero y el de su familia.

Sarah dejó una relación de malos tratos hace 12 años sin nada más que la ropa que llevaba puesta y sus dos hijas. Ahora, a los 49 años, es una exitosa agente inmobiliaria y comparte su historia para ayudar a otras mujeres a evitar o escapar de quedar atrapadas en una situación de maltrato.

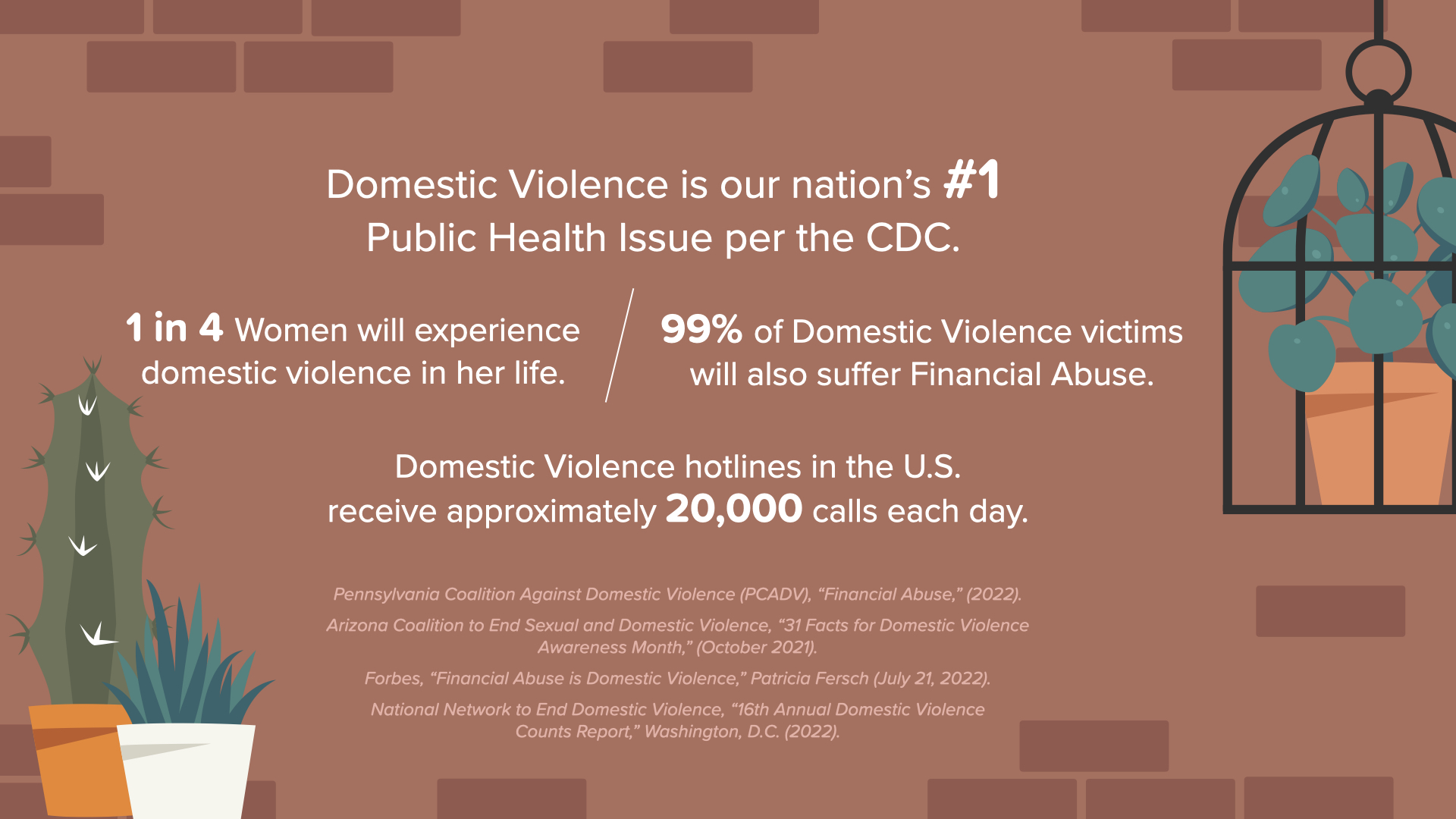

Según los CDC, la violencia doméstica es el principal problema de salud pública del país. 1 de cada 4 mujeres sufrirá violencia doméstica en su vida. Y el 99% de las víctimas sufrirán también abusos económicos. Las líneas directas de violencia doméstica en EE.UU. reciben aproximadamente 20.000 llamadas al día. Así que, si vamos a hablar de mujeres y finanzas, tenemos que hablar de este importante problema que afecta al menos al 25% de las mujeres.

El capítulo de Sarah detalla las señales de alarma de una pareja potencialmente abusiva desde el punto de vista financiero. Para las mujeres que se encuentran en una situación de maltrato, el capítulo ofrece una lista de comprobación para poner en marcha un plan de seguridad financiera personal que les permita escapar. Después de salir, algunas mujeres tienen que empezar de cero sin nada más que deudas y una mala puntuación crediticia. Por eso, el capítulo explica cómo volver a empezar con recursos limitados.

Queremos que las mujeres que lean este capítulo se sientan esperanzadas de poder recuperar el control planificando, ahorrando dinero y buscando ayuda en los recursos familiares y comunitarios. Empezar de nuevo será duro a corto plazo, pero permanecer en la misma situación será mucho más duro a largo plazo.

Mei tiene 56 años y es profesora de Historia. Se encuentra cuidando de su padre anciano y ayudando a su hijo adulto. Ambos viven ahora con ella y busca cómo ayudar a cuidar de sus seres queridos sin comprometer su propio futuro financiero.

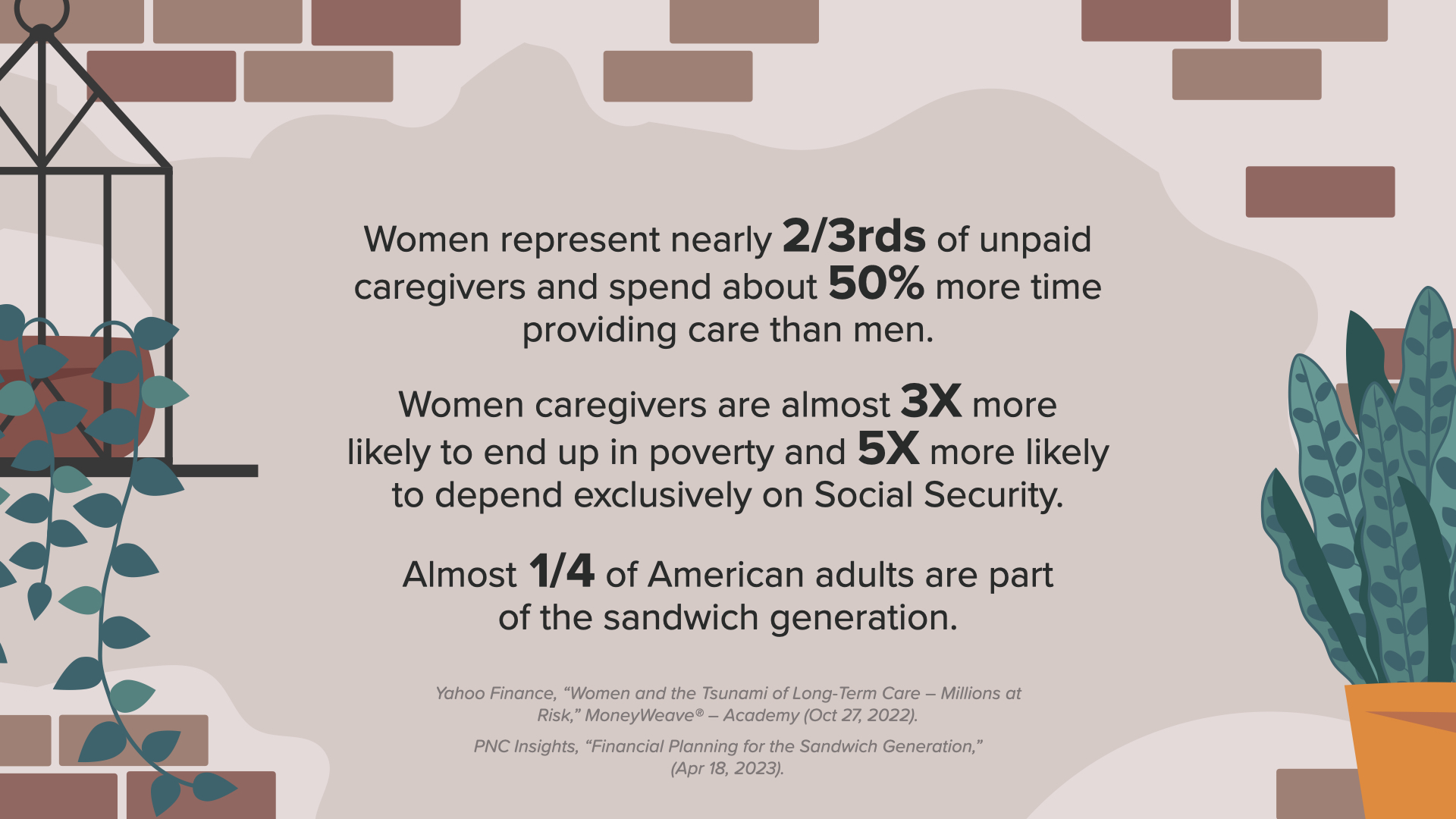

Las mujeres representan casi 2/3 de los cuidadores no remunerados y dedican aproximadamente un 50% más de tiempo a prestar cuidados que los hombres. Las mujeres cuidadoras tienen casi 3 veces más probabilidades de acabar en la pobreza y 5 veces más probabilidades de depender exclusivamente de la Seguridad Social. Casi ¼ de los adultos estadounidenses forman parte de la generación sándwich, que cuida de padres mayores e hijos adultos.

En el capítulo de Mei, ofrecemos una lista de comprobación para la planificación financiera multigeneracional. Ante todo, Mei no debe comprometer sus ahorros para la jubilación ni la planificación de la asistencia a largo plazo para ayudar a cuidar de su familia. Es como la charla de seguridad en un avión: ponte tu propia máscara de oxígeno antes de ponerle una máscara de oxígeno a tu ser querido. Otro punto importante del capítulo es que Mei, su padre y su hijo deberían sentarse y mantener una conversación abierta sobre sus finanzas. Muchos de nosotros no queremos que nuestras familias se preocupen o piensen que son una carga, pero si todos conocen la situación, entonces todos pueden encontrar formas de contribuir aportando más dinero o reduciendo gastos.

Después de leer el capítulo de Mei, las mujeres deberían sentir la satisfacción y el alivio de que pueden ayudar a cuidar de su familia y mantenerse en el camino hacia sus propios objetivos financieros.

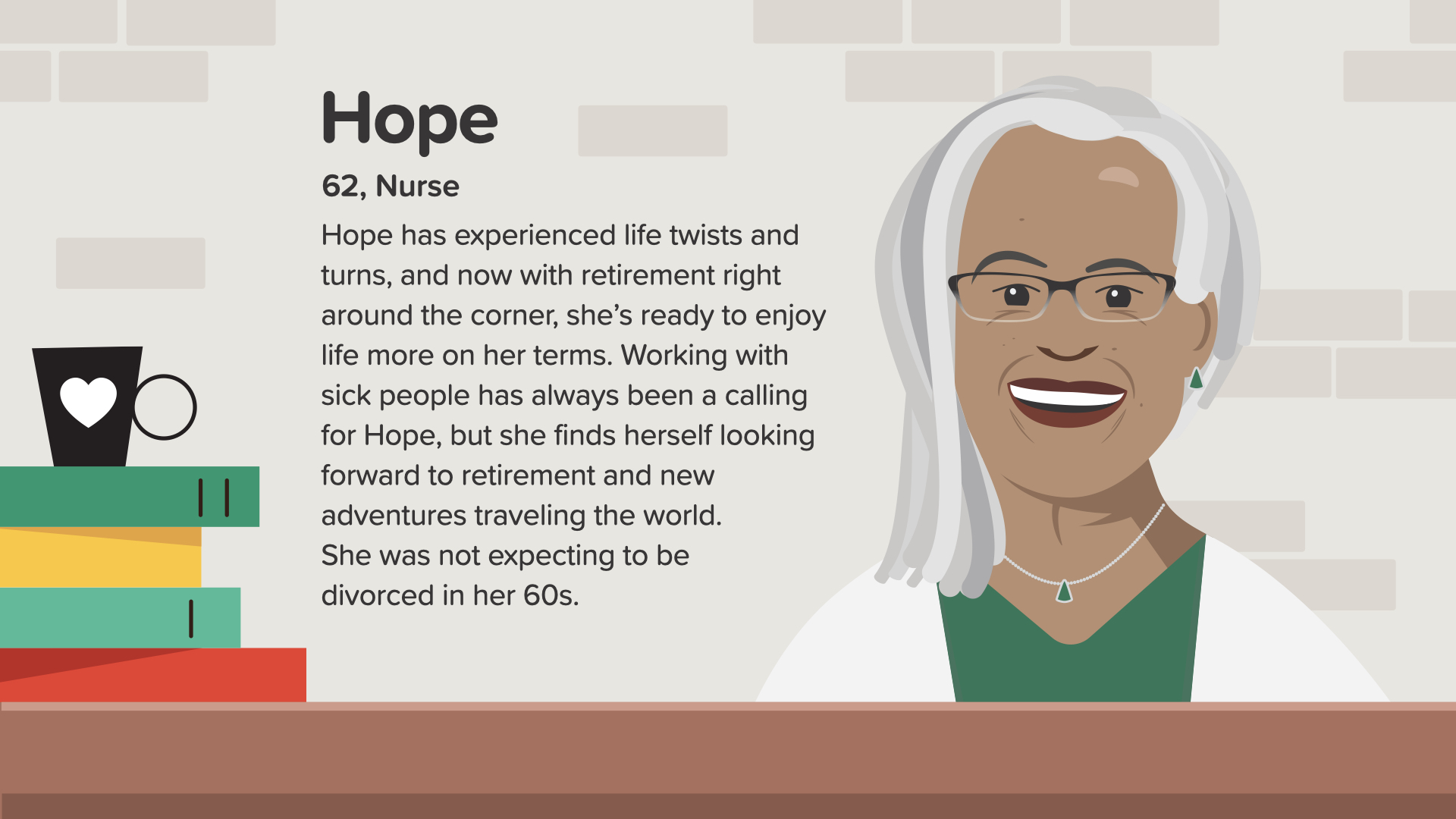

A los 62 años, Hope ha empezado a considerar sus opciones en la jubilación. Pensaba que ella y su marido, con el que llevaba treinta años, disfrutarían juntos de la jubilación. Hope nunca vio venir el divorcio. Con sólo unos pocos años para ahorrar antes de la jubilación, quiere asegurarse de que recibe todo lo que le corresponde en el divorcio y tomar la decisión correcta para sí misma sobre cuándo reclamar las prestaciones de la Seguridad Social.

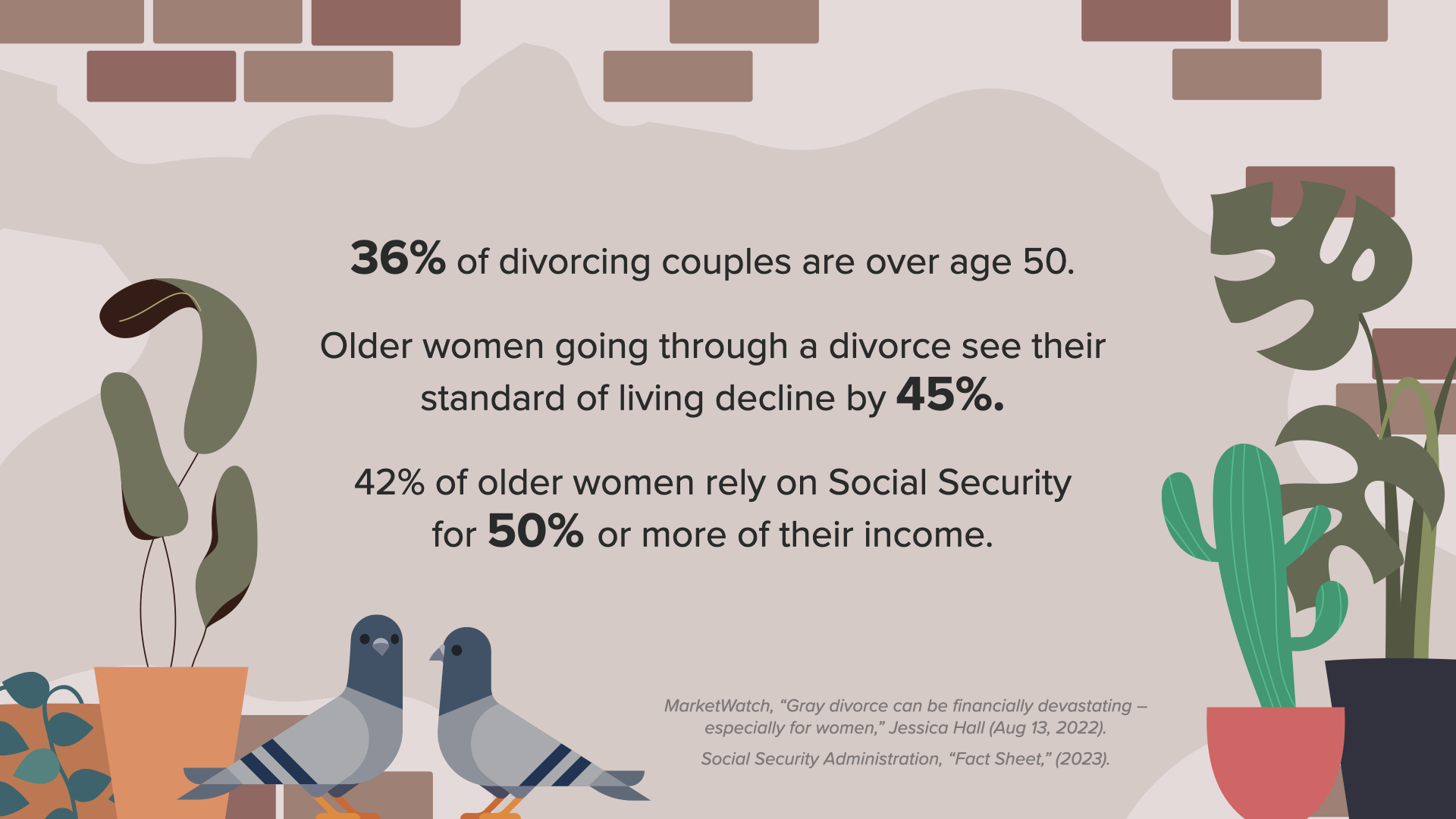

El 36% de las parejas que se divorcian tienen más de 50 años. Las mujeres mayores que se divorcian ven disminuir su nivel de vida en un 45%. El 42% de las mujeres mayores depende de la Seguridad Social para el 50% o más de sus ingresos.

Para ayudar a las mujeres que, como Hope, se divorcian más tarde en la vida, su capítulo ofrece una lista de cosas que hacer y documentos que reunir. Se recomienda encarecidamente formar un equipo de profesionales que defienda tus derechos, sobre todo cuando no seas capaz de hacerlo por las profundas emociones que te embargan. En este capítulo se explica con más detalle cuándo solicitar prestaciones de la Seguridad Social y si tiene derecho a solicitarlas en función de los ingresos de su ex marido. La respuesta es sí si estuvo casada al menos 10 años, no se ha vuelto a casar y tiene 62 años o más. Mientras viva su ex marido, puede reclamar hasta el 50% de su prestación de la Seguridad Social. Tras su fallecimiento, podrá reclamar el 100% de su prestación. Así que, señoras, no acosen a su ex marido y en absoluto contraten a un asesino a sueldo, pero sigan la pista de lo que le ocurre porque pueden obtener una prestación mayor cuando fallezca.

Al final del capítulo de Hope, queremos que el lector se sienta esperanzado incluso ante una sorpresa devastadora como un divorcio. Con un equipo de profesionales que defienda sus derechos, podrá elaborar un plan para su futuro financiero. Y, con un mejor conocimiento de la Seguridad Social, podrá decidir cuándo es el momento adecuado para solicitar las prestaciones.

Fátima tiene 73 años y le encantaba ser ama de casa. Dejaba todas las decisiones financieras en manos de su marido. Por desgracia, su marido falleció hace poco y Fátima no sabe qué facturas pagar ni qué inversiones tienen. No sabe por dónde empezar, y cuando pregunta al profesional financiero de su marido, éste se limita a decirle que estará bien sin explicarle nada.

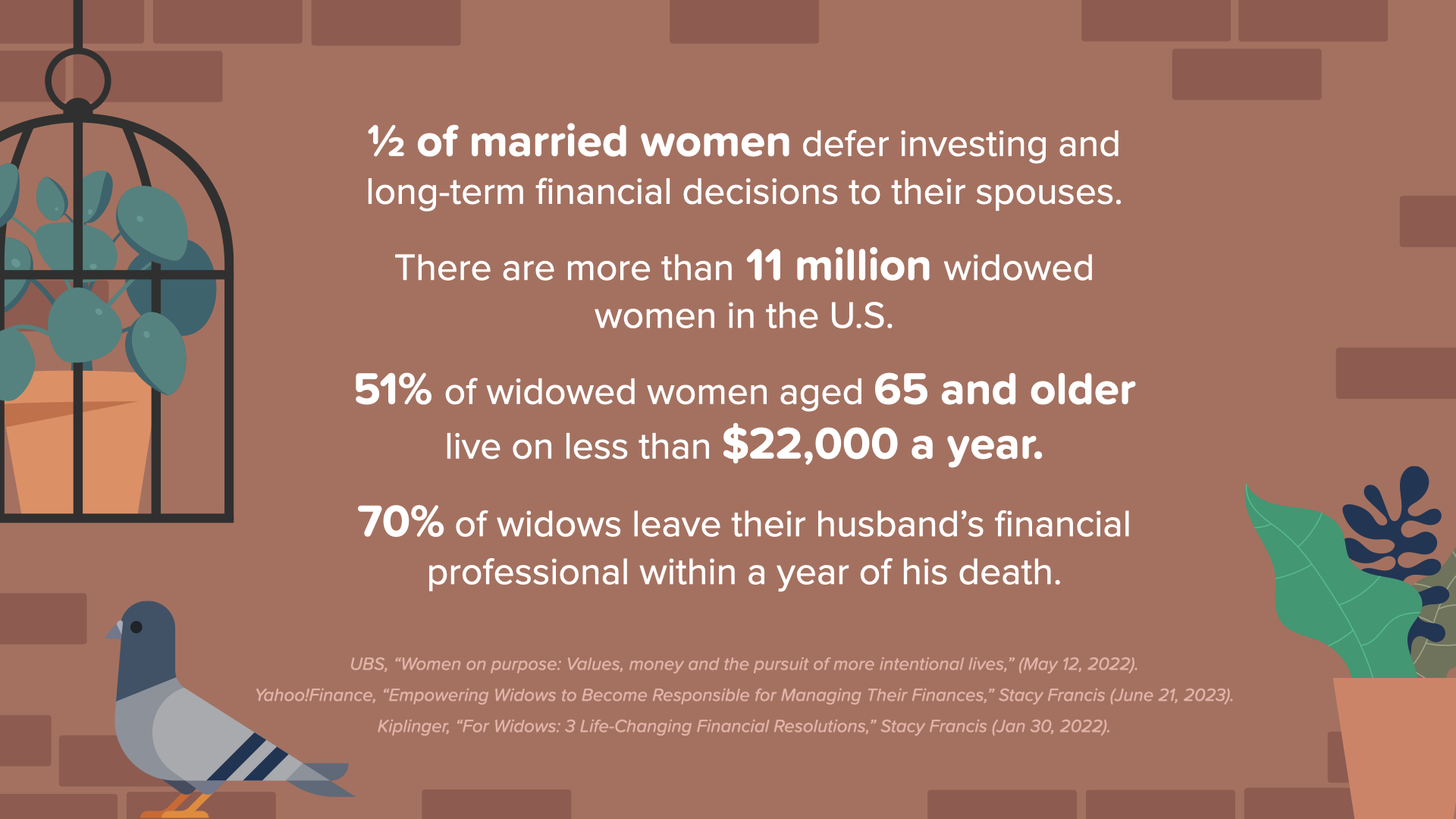

La mitad de las mujeres casadas delegan en sus cónyuges las decisiones de inversión y financieras a largo plazo. Actualmente hay más de 11 millones de mujeres viudas en Estados Unidos. El 51% de las mujeres viudas de 65 años o más viven con menos de 22.000 dólares al año. No sé cómo alguien puede hacer eso.

El 70% de las viudas abandonan al profesional de las finanzas de su marido en el año siguiente a su muerte. ¿A qué crees que se debe? Probablemente no prestó atención a sus necesidades u objetivos. Y, quizá ella no quería saberlo, pero los profesionales financieros deben asegurarse de que atienden las necesidades y objetivos financieros de ambos miembros de la pareja.

Por desgracia, muchas mujeres de la generación del baby boom se encuentran en la situación de Fátima. Este capítulo ofrece a las viudas una lista de comprobación sobre lo que deben hacer cuando fallece su cónyuge. Puede resultar abrumador, así que lo hemos dividido en pasos. Uno de los puntos importantes de este capítulo es que las mujeres necesitan su propio historial y puntuación de crédito. Para mujeres como Fátima, que son usuarias designadas de las tarjetas de crédito de sus maridos, cuando él fallece, no tienen historial de crédito ni puntuación de crédito propios, por lo que les resulta difícil comprar un coche o comprar o alquilar una vivienda. Y, para las mujeres que quieren encontrar un nuevo profesional financiero, el capítulo de Fátima da grandes consejos sobre dónde buscar y qué preguntas hacer.

Después de leer este capítulo, queremos que las mujeres se sientan seguras de que pueden dar un paso adelante y aprender cómo funciona el dinero. Nunca es demasiado tarde y nunca se es demasiado mayor. Con la ayuda de los profesionales de confianza que elijas, puedes tomar las riendas de tu dinero y de tu futuro financiero.

Jan es nuestro último personaje del libro. Tiene 86 años y fue ama de casa hasta que sus hijos fueron al colegio. Después trabajó como asistente de su marido y sus hijos, una vez que su marido se jubiló. Jan participaba en pie de igualdad en la toma de decisiones de la familia sobre el dinero y siempre hacía sus preguntas. Para Jan, sus preocupaciones son las futuras generaciones de mujeres de su familia.

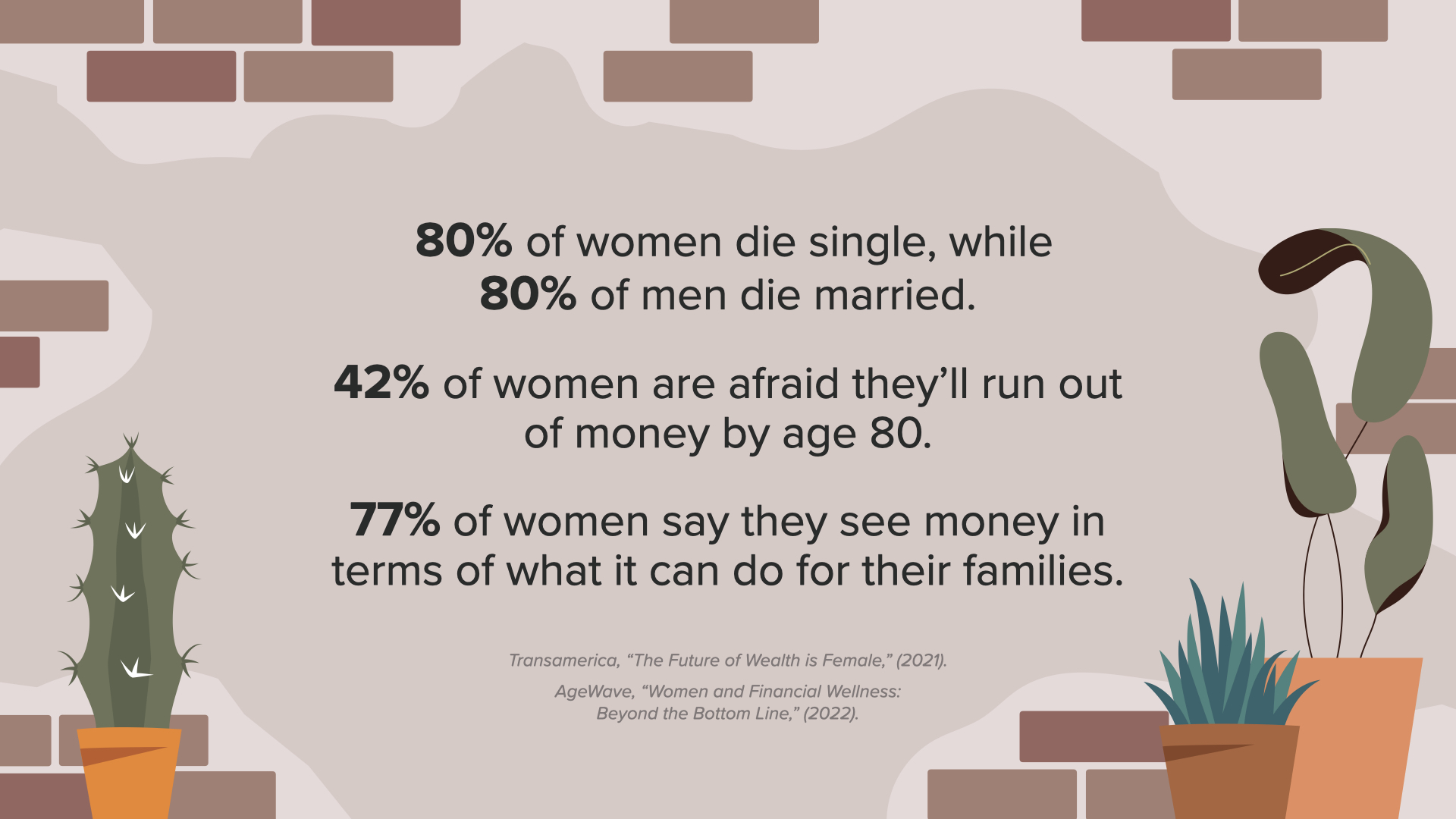

El 80% de las mujeres mueren solteras, mientras que el 80% de los hombres mueren casados. Sin embargo, como vimos en el capítulo de Fátima, la mitad de las mujeres delegan las finanzas en sus maridos. El 42% de las mujeres teme quedarse sin dinero a los 80 años. El 77% de las mujeres dicen que ven el dinero en términos de lo que puede hacer por sus familias. Y lo hemos visto a lo largo del libro porque las mujeres tienden a ser las cuidadoras.

En sus 86 años, Jan ha visto:

- 13 mercados bajistas

- 13 mercados alcistas

- 12 recesiones

- 6 periodos de alta inflación

- La Gran Recesión de 2008-2009 y

- El mercado alcista más largo de 2009 a 2020.

Como Jan y su marido siguieron los 7 Hitos del Dinero y se ciñeron a su plan a largo plazo, pudieron comprar una casa, llevar a sus hijos a la universidad y jubilarse con holgura. Hicieron ajustes sobre la marcha, pero nunca perdieron de vista sus objetivos a largo plazo. Jan y su marido no tuvieron reacciones emocionales instintivas ante lo que pudiera estar ocurriendo en el mercado o en la economía. Su marido ya falleció, pero Jan es propietaria de su casa y su coche, no tiene deudas, viaja regularmente a ver a sus nietos y bisnietos, y reserva dinero para las siguientes generaciones.

En los últimos 60 años, Jan ha visto cómo se reducía la diferencia salarial entre hombres y mujeres: en 1963, cuando el Presidente Kennedy firmó la Ley de Igualdad Salarial, era de 60 céntimos. 30 años después, en 1990, la diferencia salarial entre hombres y mujeres era de 70 céntimos. Y, otros 30 años después, en 2021 y en la actualidad, la diferencia salarial entre hombres y mujeres es de 82 céntimos por cada dólar que gana un hombre. La esperanza de Jan es que sus nietas y bisnietas no tengan que esperar otros 30 años para ver la igualdad salarial prometida en 1963.

En los últimos 50 años, Jan ha visto cómo las mujeres progresaban increíblemente en la consecución del éxito académico. El Título IX se aprobó en 1972 y prohibió la discriminación de género en los programas educativos. En aquella época, sólo el 8% de las mujeres obtenían títulos universitarios. Una generación después, las mujeres obtienen casi el 60% de todos los títulos universitarios. Jan confía en que sus nietas y bisnietas puedan conseguir todo lo que se propongan. Está impaciente por ver el impacto que tendrán en este mundo.

Después de leer el capítulo de Jan, las mujeres deberían sentirse inspiradas y orgullosas de tomar el control de sus finanzas aprendiendo cómo funciona el dinero y aplicando los conceptos financieros básicos y los 7 Hitos del Dinero. Tu vida y, sin duda, el mercado, pasarán por muchos altibajos, pero debes mantenerte fiel a tu plan a largo plazo para alcanzar tus objetivos financieros.

Una vez leído el libro, ¿cuáles son los siguientes pasos?

Empiece por lo que hemos comentado al principio de esta presentación.

- Hable de dinero

- Conozca su situación financiera

- Elimine lo innecesario

- Establezca sus objetivos financieros a corto, medio y largo plazo

- Elabore un plan para alcanzar sus objetivos

- Ahorre e invierta más dinero aunque sea un poco cada día

- Y, sigue aprendiendo cómo funciona el dinero.

A continuación, te recomendamos dar 2 pasos adicionales.

- Asóciate con un profesional financiero. Concierta una cita con la persona que te ha invitado a asistir a esta reunión para que colabore contigo para tomar el control de tus finanzas.

- En segundo lugar, considera la posibilidad de compartir tus conocimientos con otras personas, especialmente con las mujeres de tu vida, como estoy haciendo hoy contigo.

Al tomar el control de tu dinero, tienes la capacidad de crear el estilo de vida que quieres para ti. Estoy creando el estilo de vida que quiero para mí y para mi familia sabiendo cómo funciona el dinero y trabajando como profesional financiera que ayuda a otras mujeres y familias. Estoy construyendo un negocio enseñando a la gente, especialmente a las mujeres, cómo funciona el dinero.

(La oradora debe dar un ejemplo de su vida sobre cómo el hecho de ser una profesional financiera ha cambiado su vida. No hable de una cantidad específica de dinero, pero sí de los beneficios de tener más dinero en su vida, como un coche nuevo o una casa nueva, o pagar deudas, o pagar la educación universitaria de sus hijos.)

¿Qué estilo de vida quiere para usted? ¿Estás dando ahora los pasos necesarios para crearlo?